Ein Außenstehender könnte auf Kryptowährungen herabblicken und sagen: ‘Wo sind die Finanzberichte? Ich investiere nicht in etwas, wenn ich nicht einmal eine einfache fundamentale Analyse dafür durchführen kann.’ Während es wahr ist, dass Krypto-Projekte typischerweise ihre Einnahmen nicht melden, sind sie in allem anderen ziemlich transparent, einschließlich durch detaillierte Tokenomics-Analysen.

Metriken, die Sie auf der Blockchain sehen können, umfassen:

- Wie viele Token im Umlauf sind

- Wer die Token besitzt und wie viele

- Wie viele weitere Token geprägt werden und an wen sie verteilt werden

- Was sind die Belohnungen (lies: “Einnahmen”) für das Staking von Token oder das Einzahlen in Liquiditätspools?

Das scheint weit transparenter zu sein als jedes börsennotierte Unternehmen. Sogar professionelle Krypto-Investoren verwenden diese Metriken als gültige Punkte, um langfristig in ein Krypto-Projekt zu investieren. In diesem Artikel werden wir Tokenomics diskutieren, worauf man achten sollte und wie man Krypto-Assets langfristig auswählt.

Was ist Tokenomics-Analyse?

Tokenomics ist eine sehr praktische Analysemethode, die Ökonomie und Spieltheorie kombiniert, um zu bestimmen, wie riskant oder lohnend ein Projekt langfristig sein kann. Der Schlüsselpunkt hier ist “langfristig”, denn die Auswirkungen von Maßnahmen in der Tokenomics (wie Angebot, Verbrennung und Belohnungsmechanismen) sind nicht sofort.

Tatsächlich könnte ein besonders schlechter Tag auf dem Kryptomarkt aufgrund mächtigerer Faktoren, wie Marktstimmung während eines Finanzcrashs, den Preis auf ein unbestimmtes Niveau herabstürzen lassen. Jedoch kann Tokenomics die rettende Gnade für jede Krypto sein, die harte Bärenmarktzeiten durchgemacht hat. Ein gutes Projekt mit guter Tokenomics kann sich erholen und gedeihen, während seine vielen Nachahmer mit weniger optimal gestalteten Tokenomics in den kommenden Jahren in der Bedeutungslosigkeit verschwinden könnten.

Einfach ausgedrückt, ist Tokenomics ein Teil des fundamentalen Grundes, warum ein Krypto-Projekt überleben kann.

Wie führt man eine Tokenomics-Analyse durch?

Das Erste, was Sie realisieren müssen, bevor Sie eine Tokenomics-Analyse durchführen, ist, den Preis vom Token zu trennen. Der Preis kann ein Schlüsselfaktor in Ihrer Analyse werden, aber nicht so sehr. Hier sind die Schlüsselbegriffe, mit denen Sie vertraut sein müssen:

- Token-Angebot

- Token im Umlauf

- Marktkapitalisierung (Marktkap)

- Vollständig verwässerte Marktkapitalisierung

- Prägungsrate (Inflation)

- Verbrennungsrate (Deflation)

- Token-Verteilung

- Sperrfrist

Um Beispiele zu geben, werden wir Ihnen kostenlose Ressourcen nennen, damit Sie Ihre Tokenomics-Analyse üben können. Bitte beachten Sie, dass kostenlose Ressourcen großartig sind, um zu beginnen, aber sie können einschränkend sein. Es ist daher nicht ratsam, Ihre Entscheidungsfindung ausschließlich auf begrenzte Informationen zu stützen.’

Was ist Token-Angebot?

Das Token-Angebot hat mehrere Kontexte und Definitionen, also stellen Sie sicher, dass Sie die richtige bekommen. Wenn Leute über das Token-Angebot sprechen, können sie sich beziehen auf:

- Maximales Angebot

- Umlaufendes Angebot

- Gesamtes existierendes Angebot

Das maximale Angebot bezieht sich auf die maximale Anzahl von Token, die existieren können. Bitcoin hat ein maximales Angebot von 21 Millionen BTC, und dies kann aus dem Programm, das Bitcoin ausgibt und verwaltet, verifiziert werden. Jedoch werden BTC mit einer Rate von 6,25 BTC alle 10 Minuten ausgegeben, und seine Ausgaberate halbiert sich alle vier Jahre, gemäß dem Programm.

Daher ist das umlaufende Angebot von Bitcoin immer noch weniger als 21 Millionen BTC (etwa 19,5 Millionen im Nov 2023). Bitcoins umlaufendes Angebot ist das Angebot, das handelbar ist und nicht in einem Smart Contract gesperrt ist. Da Bitcoin eher einfach ist und keinen “Sperr”-Mechanismus hat, ist sein umlaufendes Angebot auch gleich seinem Gesamtangebot.

Nun, Solana ist ein anderer Fall. Solana hat kein maximales Angebot. Es wird anders als Bitcoin ausgegeben, also von den 561 Millionen SOL im Gesamtangebot sind nur 420 Millionen SOL auf dem Markt handelbar. Der Rest der SOL ist nicht handelbar, weil sie durch eine Sperrfrist gesperrt sind (mehr dazu unten).

Was ist eine Marktkapitalisierung?

Jetzt, da Sie das Gesamtangebot vom maximalen Angebot unterscheiden können, sprechen wir über die Marktkapitalisierung. Die Marktkapitalisierung ist eine schnelle Möglichkeit, den Wert des gesamten Krypto-Projekts zu kennen. Sie erhalten die Marktkapitalisierung, indem Sie das Gesamtangebot mit dem Preis jedes Tokens multiplizieren.

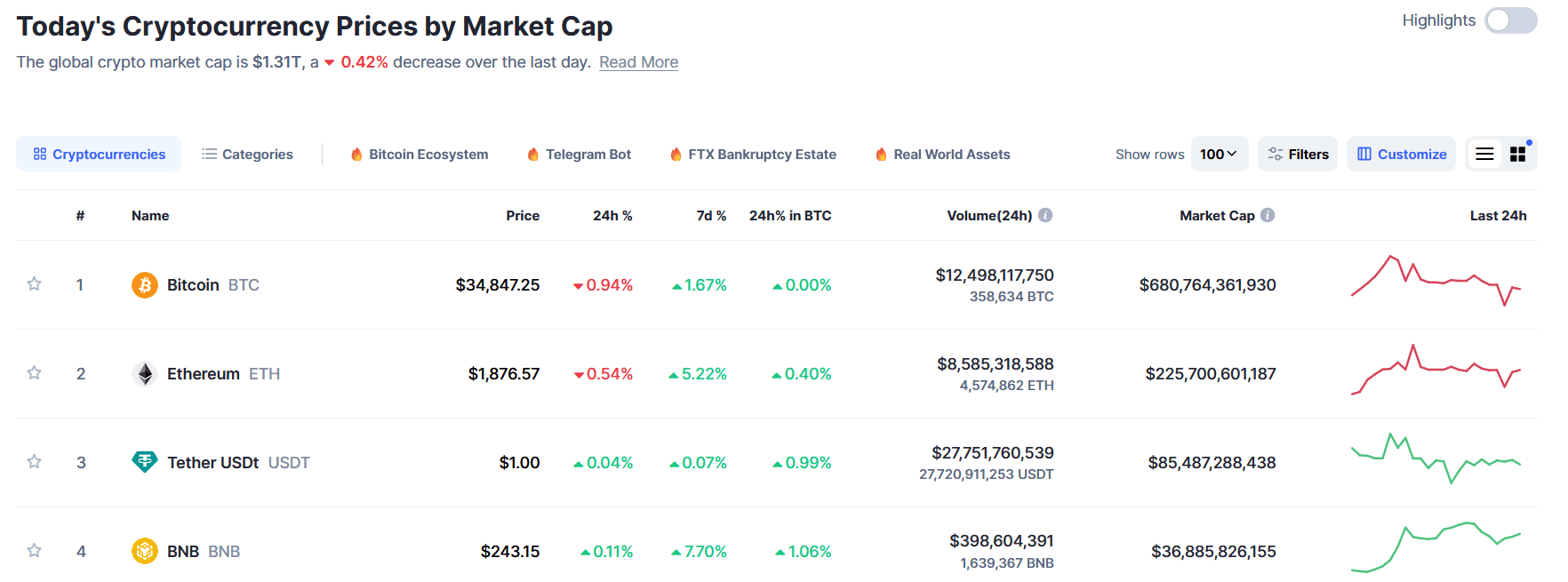

Nehmen Sie Bitcoin vs Ethereum als Beispiel. Schauen Sie auf CoinMarketCap.com, um die Marktkapitalisierung für jede Münze zu sehen.

Mit 19,5 Millionen im Gesamtangebot zu je $34.900 zum Zeitpunkt des Schreibens, prahlt Bitcoin mit einer Marktkapitalisierung von $683 Milliarden. Ethereum mag 120 Millionen Token im Angebot haben, aber mit einem Preis von $1900 hat es “nur” eine Marktkapitalisierung von $8,5 Milliarden.

Die Marktkapitalisierung allein sagt nichts aus. Interessant ist, wenn Sie die vollständig verwässerte Marktkapitalisierung mit der (einfachen) Marktkapitalisierung vergleichen. Wenn alle 21 Millionen Bitcoins existiert hätten, wäre seine aktuelle Marktkapitalisierung bei $734 Milliarden gewesen.

Das bedeutet, wenn die Nachfrage nach Bitcoin für Jahre und Jahre gleich bleibt, während sein Angebot wächst, könnte es überbewertet sein und sein Preis könnte um 7% sinken. Natürlich ist dies höchst unwahrscheinlich, da Bitcoin noch nicht das Niveau der Adoption erreicht hat, das es potenziell haben könnte.

Ethereums vollständig verwässerte Marktkapitalisierung ist die gleiche wie seine aktuelle Marktkapitalisierung. Es gibt kein gesperrtes Ethereum, das Investoren mit einem Schwarm neuer Ether überraschen könnte. Das kann man nicht von Solanas SOL-Token sagen.

Was sind Präge- und Verbrennungsrate?

Viele ältere Kryptowährungen wie Bitcoin, Litecoin und Dogecoin, die einen “Mining”-Mechanismus verwenden, haben eine sehr vorhersehbare Inflationsrate. Von 2009 bis 2012 war Bitcoins Inflationsrate 50 BTC alle 10 Minuten. Dann halbiert sie sich auf 25 BTC/10 Minuten. Jetzt sind es 6,25 BTC/10 Minuten, und im Jahr 2024 wird das nächste Halbierungsereignis stattfinden. Litecoin folgt dem gleichen Mechanismus.

Dogecoin und Ethereum geben jedes Jahr die gleiche Anzahl von Token aus. Dies steht im starken Kontrast zu den Zentralbanken weltweit, deren Geldpolitik die plötzliche Ausgabe neuen Geldes erlauben könnte.

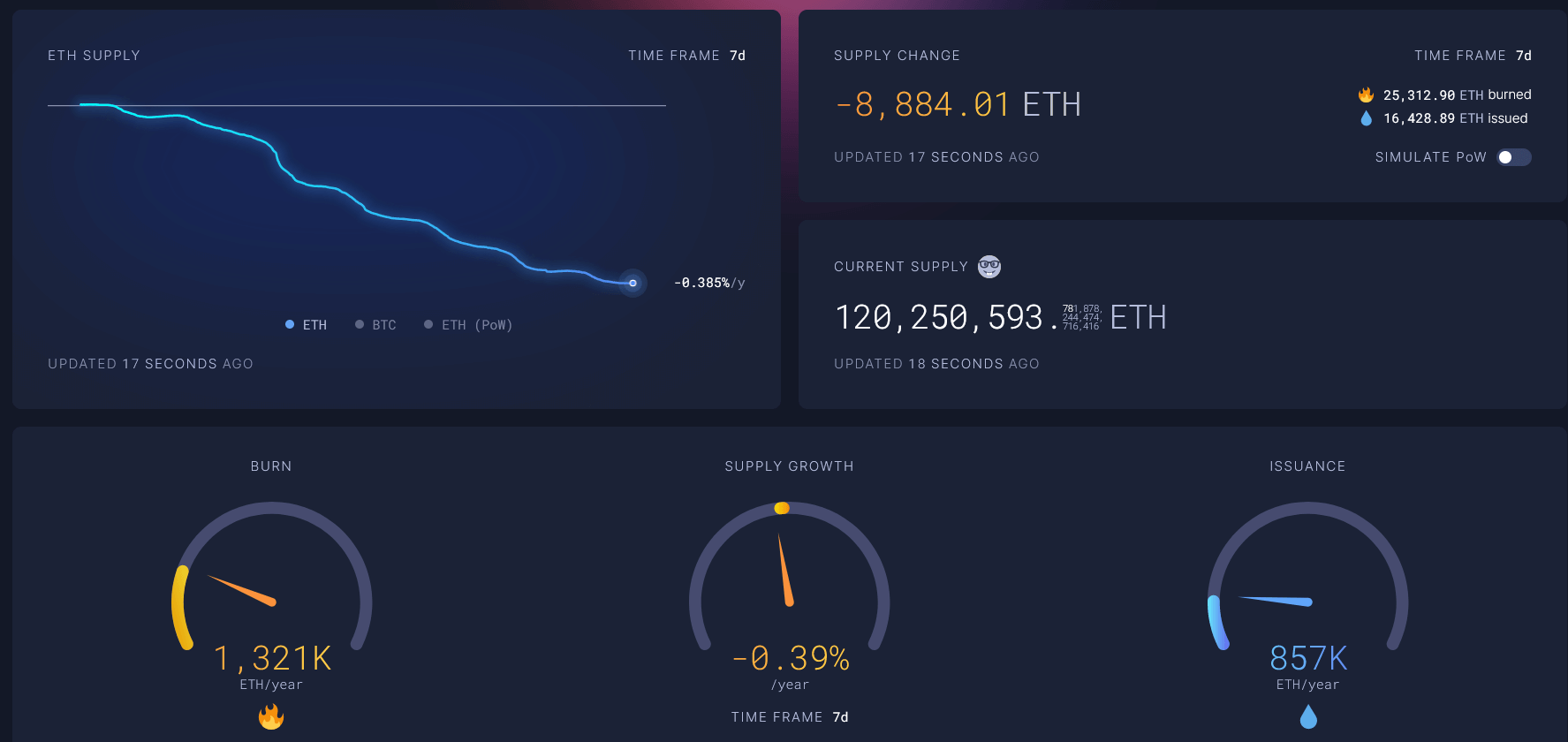

Ethereum, BNB Coin und viele Token, die auf “Proof of Stake”-Systemen laufen, haben auch Verbrennungsmechanismen neben der Ausgabe neuer Token. Ein Teil der Transaktionsgebühren wird im Wesentlichen aus dem Umlauf entfernt.

Also, je mehr Menschen das Netzwerk nutzen (zum Handeln, Bezahlen, Prägen von NFTs, Spielen usw.), desto mehr Token werden verbrannt. Wenn mehr Token verbrannt werden, als ausgegeben (geprägt) werden, fällt die Tokenversorgung.

Was ist Tokenverteilung und Sperrfrist?

In der Welt von Web3 werden Token aus vielen Gründen geprägt. Einer dieser Gründe ist die Finanzierung. Risikokapitalgeber (VCs) und risikofreudige Investoren setzen ihr Geld ein, um neue Krypto-Startups zu unterstützen. Es ist nur fair, dass diese frühen Investoren und Unterstützer einen großen Anteil der Gesamtversorgung beim Start erhalten.

Ein Teil der Gesamtversorgung kann auch unter dem Personal des Mutterunternehmens oder der Organisation, die das Projekt zur Frucht bringt, verteilt werden. Der Rest wird der Gemeinschaft (durch öffentlichen Tokenverkauf) und der Schatzkammer des Netzwerks für zukünftige Entwicklung und die Bereitstellung von Zuschüssen zugeteilt.

Beachten Sie, dass die Gesamtversorgung nicht unbedingt die maximale Versorgung ist, und einige Projekte haben eine festgelegte Gesamtanzahl von Token, wenn ihr Hauptnetz live geht. Die Ausgaberate wird dann die Lücke füllen, bis der Token die maximale Versorgung erreicht.

Natürlich schafft dies eine Situation, in der immense Macht in die Hände weniger gelangt. Krypto-Projekte, deren Tokenomics gut gestaltet sind, werden diese Ungleichheit der Macht durch das, was als Sperrfrist bekannt ist, verwalten.

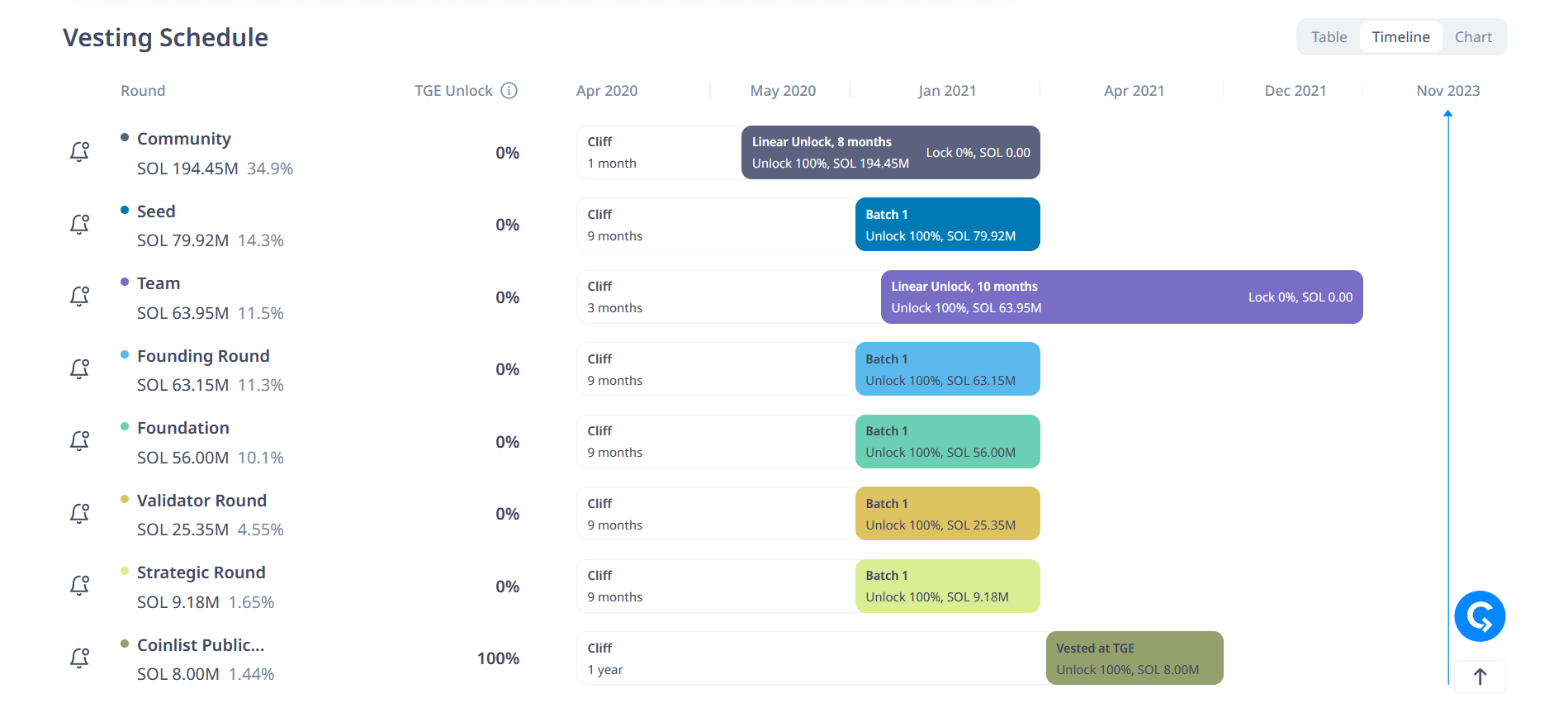

Einfach ausgedrückt, ist eine Sperrfrist ein Zeitraum, in dem jene frühen Investoren, auf deren Token sie zutrifft, ihre Token bis zu einem bestimmten Datum nicht handeln können. Diese Token sind im Wesentlichen in einem Smart Contract eingeschlossen. In einigen Fällen können auch gesperrte Token nicht für die Governance verwendet werden, was bedeutet, dass wohlhabende VCs nur begrenzte Stimmrechte haben, um Operationen zu beeinflussen.

Eine lange Vesting-Periode ist ein einlösbares Merkmal von Krypto-Projekten, die hauptsächlich von VCs und wohlhabenden Investoren unterstützt werden.

Die Schlüsselerkenntnisse

Mit kostenlosen Online-Ressourcen können Sie das Potenzial von Krypto-Projekten durch vier Linsen studieren — Token-Angebot, Marktkapitalisierung, Präge-/Verbrennungsrate und Token-Verteilung. Dies sind Schlüsselfaktoren, die wahrscheinlich die Widerstandsfähigkeit eines Krypto-Projekts beeinflussen werden, oder zumindest die Wahrnehmung der öffentlichen Investoren.

Tokenomics kann nützlich sein, um neue und potenziell profitable Projekte mit guten Zukunftsaussichten zu erkennen. Machen Sie weiter und üben Sie Ihre neue Fähigkeit, eine Tokenomics-Analyse durchzuführen! Und sobald Sie den Dreh raus haben, vergleichen Sie Ihre Ergebnisse mit einer aktiven Gemeinschaft von Krypto-Händlern.

Treten Sie noch heute BlockCircle bei und erhalten Sie Zugang zu unserem Discord-Server, wo wir über Wirtschaftsnachrichten diskutieren, Handelsideen für große, mittlere, kleine Tokens und sogar Memecoins teilen. Möchten Sie lernen, wie Sie Ihren eigenen Handelsbot bauen? Oder sind Sie auf der Suche nach dem neuesten Airdrop? Es gibt auch einen Kanal dafür!