“Ter uma boa estratégia de gestão de portfólio pode prepará-lo para o sucesso a longo prazo em investimentos em criptoativos.” Essa frase pode parecer clichê e usada demais, mas é verdade. Uma estratégia de gestão de portfólio suficientemente boa pode dar-lhe um impulso adicional ao seu ROI, e você pode até potencialmente “superar o mercado” como um bom fundo de hedge faz.

Neste guia, exploraremos um par de estratégias de gestão de portfólio para investimentos em criptoativos. Espera, apenas um par? Correto, estas duas estratégias são tão básicas que, se você as seguir, terá todos os benefícios que 90% dos investidores não conseguem.

Estratégia de gestão de portfólio não é “escolher criptoativos”

Uma estratégia de gestão de portfólio se resume a escolher os projetos certos? Um bom portfólio consiste em projetos que provavelmente existirão daqui a 10, 20, talvez 30 anos. Não precisa ser um token de criptoativo que só sobe, sobe e sobe. Isso é impossível de encontrar, insustentável e irrealista.

A chave a ser observada é a sobrevivência do projeto. Um token de criptoativo pode subir e descer em valor, mas deve continuar a existir pelo maior tempo possível, para que você possa lucrar com a volatilidade do seu criptoativo. Se você aplicar os princípios de negociação corretos, pode lucrar com um token mesmo que ele se movimente lateralmente por 10, 20 ou até 30 anos.

Quatro exemplos de projetos potencialmente sustentáveis

Para nossa estratégia de gestão de portfólio de amostra, precisamos simular os preços e valores de criptoativos reais, pelo menos desde o início do ano. Felizmente, precisamos apenas de alguns (digamos, quatro) projetos de alta qualidade para começar — e escolhemos Bitcoin, Ethereum, Solana e Polygon.

Bitcoin, a criptomoeda mais segura até o momento, também é a menos volátil aos olhos dos investidores institucionais, tornando-a o “ativo inovador” perfeito para iniciantes. Ethereum tem um longo histórico de desenvolvimento ativo e possui um imenso ecossistema de desenvolvedores. Tem mostrado fazer melhorias contínuas em seu design. Solana é atualmente o concorrente direto do Ethereum, e enquanto o Ethereum ainda estiver atrás do Solana em termos de tecnologia, permanece um projeto valioso. Polygon é o projeto de rede auxiliar do Ethereum que também é bastante ativo para o seu tipo.

Embora não haja uma maneira certa de saber se esses projetos existirão em 30 anos, é provável que existam pelos próximos cinco anos — e isso é todo o tempo de que precisamos por agora.

A estratégia de gestão de portfólio conservadora

Ser conservador é prestar atenção nas perdas máximas potenciais. Alguns tokens de criptoativos são mais propensos a grandes quedas de preços do que outros, particularmente durante tempos de incerteza do mercado e quando os “traders de mercado em baixa” assumem o controle.

Claro, tokens de criptoativos que são mais propensos a grandes quedas de preço também são mais propensos a altas surpresas de preço. A volatilidade muitas vezes vai nos dois sentidos, mas para nosso portfólio conservador, gostaríamos de prestar atenção apenas aos riscos.

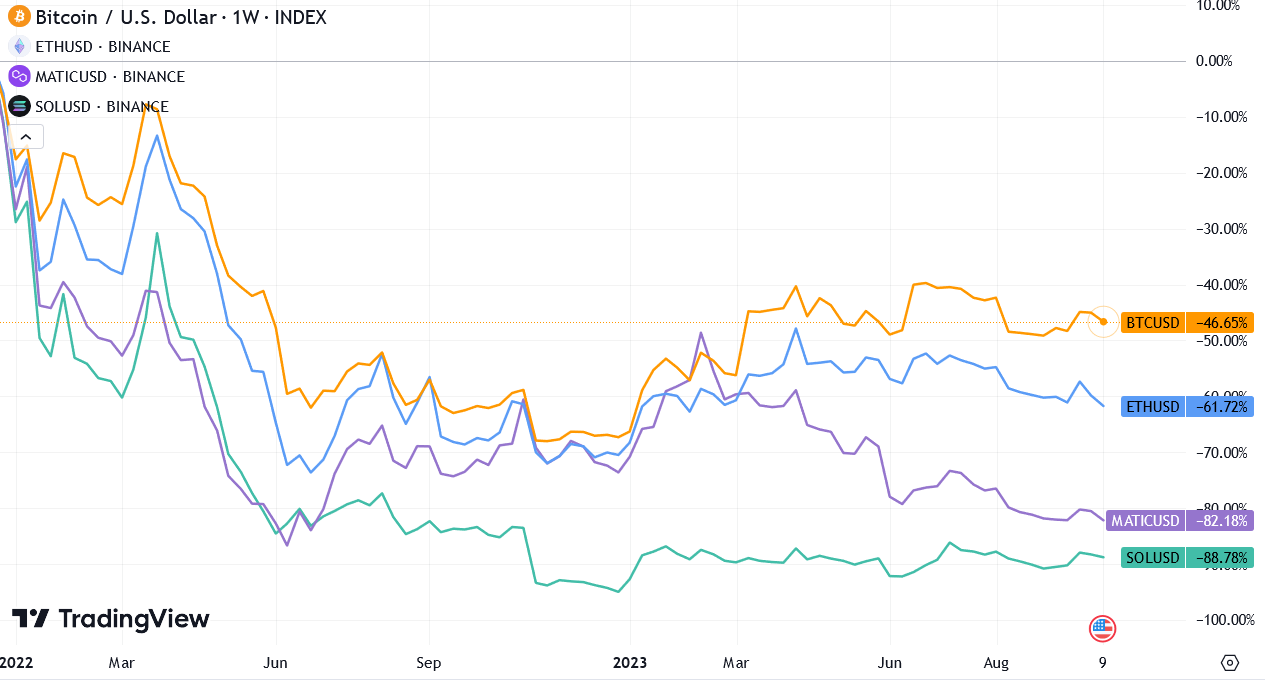

A melhor maneira de olhar para os níveis de risco relativos de cada token de criptoativo é comparar suas mudanças percentuais de preço durante o mesmo período. Felizmente, o TradingView nos permite fazer isso com bastante facilidade. Escolha Bitcoin (ou qualquer criptoativo de sua escolha) e clique no botão Comparar ao lado dele (um botão de mais em um círculo ao lado do nome do ticker) e compare-o com ETHUSD, SOLUSD e MATICUSD.

Também temos sorte de ter visto dois grandes mercados em baixa, sendo o mais recente no final de 2022 diretamente após o colapso da FTX.

Não é surpresa que o Bitcoin mantenha seu valor com menos volatilidade, com uma perda máxima de 68% e agora mantendo-se a 46% do seu preço em dezembro de 2022. O Ethereum vem em segundo lugar, sem surpresas, e teve a pior queda em 73%, e agora se mantém estável em 61%.

Um fato surpreendente é que o Polygon (MATIC) parece menos volátil comparado ao Solana, apesar de Solana ter um market cap muito maior comparado ao primeiro. Isso tem a ver com a FTX e seus associados tendo uma grande participação nos tokens SOL, o que por um tempo, tornou menos atraente mantê-los após o colapso da exchange.

Desta rápida análise, podemos ter uma ideia de quanto investir em cada ativo. Alguém mais conservador pode colocar quatro vezes mais em BTC do que em SOL e MATIC, e aproximadamente um terço a menos em Ethereum do que colocaria em Bitcoin.

Se esse fosse o caso, um portfólio de criptoativos de $100.000 consistiria em 50% BTC, 30% ETH e 20% em SOL e MATIC combinados.

Esta estratégia passiva garante que seu portfólio de criptoativos possa sofrer perdas em uma quantidade razoável com a qual você se sinta confortável. E mesmo que você tenha colocado apenas 10% em SOL, por exemplo, você nunca saberá quanto isso pode aumentar de preço para a próxima corrida de alta.

A estratégia de gestão de portfólio de rebalanceamento

A estratégia de gestão de portfólio de rebalanceamento é uma estratégia ativa de gestão de portfólio que faz uso do seu dinheiro extra para aumentar seu ROI. Você pode até combinar esta estratégia com a acima para definir suas proporções iniciais de cada ativo cripto com o qual você se sente mais confortável, com base em seus riscos relativos.

Rebalancear seu portfólio é uma tarefa ativa, o que significa que você deve ter dinheiro extra para investir em mais criptoativos quando precisar. Uma sugestão comum é preparar pelo menos 50% do tamanho do seu portfólio em dinheiro. Isso significa, se você tem um portfólio de criptoativos de $100.000, você deve ter pelo menos $50.000 em dinheiro líquido, pronto para aproveitar a oportunidade de comprar mais criptoativos quando estiverem mais baratos.

Abaixo, daremos os detalhes de como fazer isso, e mostraremos quão eficaz é em um mercado lateral!

Como rebalancear seu portfólio de criptoativos

A chave para a estratégia de rebalanceamento é simples — manter o valor de mercado do seu ativo ao seu valor inicial. Se você comprou $10.000 de Bitcoin a $30.000, e no mês seguinte seu preço cai para $21.000 (-30%), você precisa comprar $3.000 em Bitcoin a esse preço, para levar o valor do seu portfólio de Bitcoin de volta a $10.000 a esse preço.

Então, se o preço do Bitcoin voltar a $30.000 de $21.000 (+42,8%), seu portfólio de Bitcoin de $10.000 na verdade agora se tornaria $14.285. Isso é claramente mais do que $10.000, então você precisa vender $4.285 em Bitcoin conforme a regra.

Agora, perceba que você fez um pequeno lucro de $1.285 mesmo que o preço não tenha subido acima de $30.000 (o preço inicial do Bitcoin no momento em que começamos a investir). Em termos de ROI, começamos com $10.000 com $5.000 de dinheiro reserva, e um lucro de $1.285 — dando um ROI de 8,57%, o que é bastante decente.

Claro, se você esperar mais, o preço do Bitcoin pode cair novamente, e nesse caso, você naturalmente reinvestiria seu lucro. A longo prazo, seus lucros reinvestidos renderão mais lucro, e no final, você não precisará mais se preocupar em ficar sem dinheiro líquido (os 50% iniciais de que falamos).

Use sinais de negociação de criptoativos, economize tempo longe dos gráficos

Negocie de forma inteligente seguindo sinais de negociação de criptoativos de alta qualidade. Deixe quants profissionais e analistas estudarem os gráficos de preços, dando a você mais tempo para gerenciar seu próprio portfólio. Veja os resultados você mesmo.

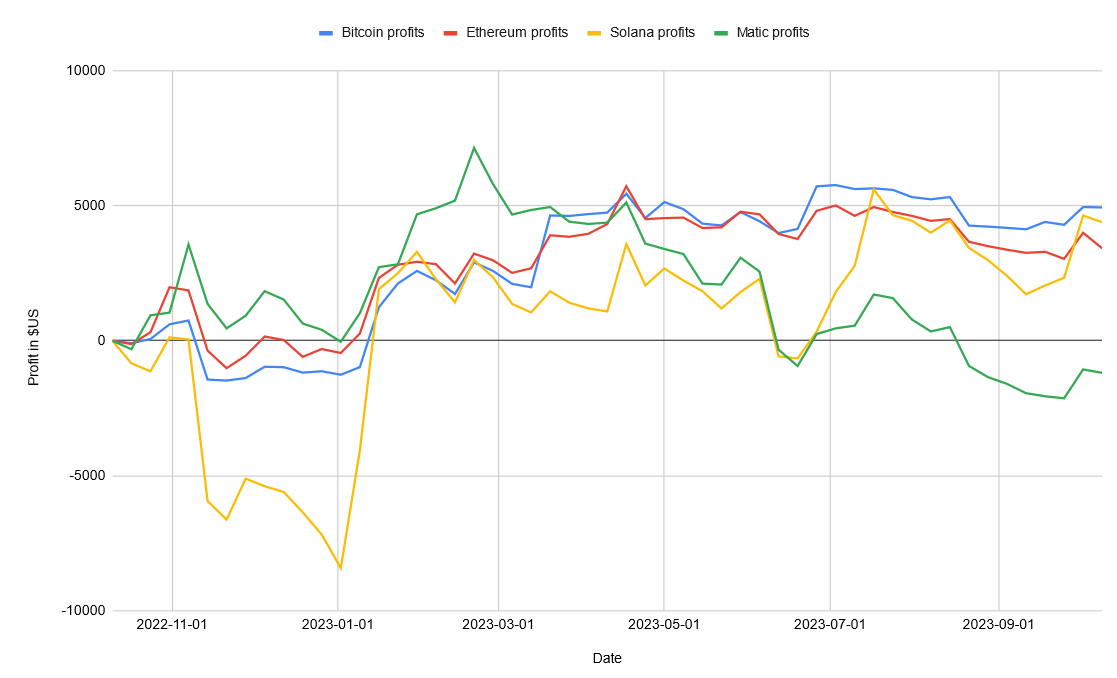

Também fornecemos este guia com cálculos sobre quão eficaz é esta estratégia, considerando os quatro ativos cripto que queremos usar — BTC, ETH, SOL e MATIC. Os dados para esta instância são os preços históricos do ativo de outubro de 2022 a outubro de 2023.

Como você pode ver, por causa da volatilidade, o ato de comprar na baixa e vender na alta de maneira sustentável e rotineira cria pequenos, mas consistentes lucros que podem fazer uma grande diferença a longo prazo. Mesmo quando MATICUSD não teve um desempenho tão bom quanto os outros ao longo do ano, há potencial para que ele gere lucro assim que outro mercado em alta se estabelecer, já que você acumulou MATIC mais barato.

Conclusão

Ambas as estratégias de gestão de portfólio — baseadas em risco e em reequilíbrio — podem realmente trabalhar em conjunto para oferecer o melhor de ambas as estratégias. Claro, a chave aqui é seguir as mesmas estratégias de forma consistente e sem ser influenciado pela volatilidade do momento.