“Tener una buena estrategia de gestión de cartera puede prepararte para el éxito a largo plazo en la inversión en criptomonedas.” Esa frase puede sonar cliché y sobreutilizada, pero es cierta. Una estrategia de gestión de cartera lo suficientemente buena puede darte un impulso adicional a tu ROI, e incluso potencialmente “vencer al mercado” como lo hace un buen fondo de cobertura.

En esta guía, exploraremos un par de estrategias de gestión de cartera para inversiones en criptomonedas. Espera, ¿solo un par? Correcto, estas dos estrategias son tan básicas que si las sigues, obtendrás todos los beneficios que el 90% de los inversores no consiguen.

La estrategia de gestión de cartera no es “elegir cripto”

¿Se reduce una estrategia de gestión de cartera a elegir los proyectos correctos? Una buena cartera consiste en proyectos que probablemente existirán dentro de 10, 20, quizás 30 años. No tiene que ser un token de criptomoneda que siga subiendo, subiendo y subiendo. Eso es imposible de encontrar, insostenible e irrealista.

La clave a tener en cuenta es la supervivencia del proyecto. Un token de criptomoneda puede subir y bajar de valor, pero debe continuar existiendo el mayor tiempo posible, para que puedas beneficiarte de la volatilidad de su cripto. Si aplicas los principios de trading correctos, puedes beneficiarte de un token incluso si su valor se mantiene estable durante 10, 20 o incluso 30 años.

Cuatro ejemplos de proyectos potencialmente sostenibles

Para nuestra estrategia de gestión de cartera de muestra, necesitamos simular los precios y valores de criptomonedas reales, al menos desde el año hasta la fecha. Afortunadamente, solo necesitamos unos pocos (digamos, cuatro) proyectos de alta calidad para comenzar, y elegimos Bitcoin, Ethereum, Solana y Polygon.

Bitcoin, la criptomoneda más segura hasta la fecha, también es la menos volátil a los ojos de los inversores institucionales, lo que la convierte en el “activo novedoso” perfecto para principiantes. Ethereum tiene una larga historia de desarrollo activo y posee un inmenso ecosistema de desarrolladores. Ha demostrado hacer mejoras continuas en su diseño. Solana es actualmente el competidor directo de Ethereum, y mientras Ethereum siga quedando atrás en términos de tecnología, sigue siendo un proyecto valioso. Polygon es el proyecto de red de ayuda de Ethereum que también es bastante activo para su tipo.

Aunque no hay una manera segura de saber si estos proyectos existirán en 30 años, es probable que existan durante los próximos cinco años, y eso es todo el tiempo que necesitamos por ahora.

La estrategia de gestión de cartera conservadora

Ser conservador es prestar atención a las pérdidas máximas potenciales. Algunos tokens de criptomonedas son más propensos a grandes caídas de precios que otros, particularmente durante tiempos de incertidumbre en el mercado y cuando los “traders del mercado bajista” toman el control.

Por supuesto, los tokens de criptomonedas que son más propensos a grandes caídas de precios también son más propensos a grandes aumentos de precios. La volatilidad a menudo va en ambos sentidos, pero para nuestra cartera conservadora, nos gustaría prestar atención solo a los riesgos.

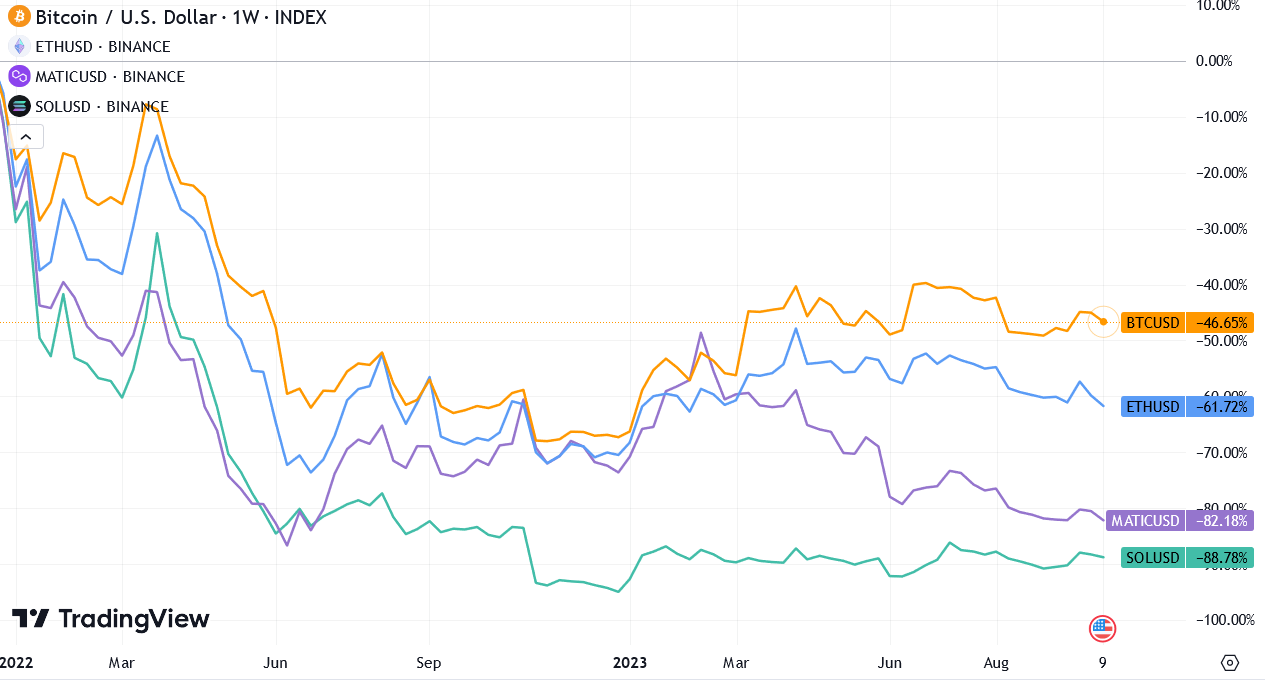

La mejor manera de mirar los niveles de riesgo relativos de cada token de criptomoneda es comparar sus cambios porcentuales en el precio durante el mismo período. Afortunadamente, TradingView nos permite hacer esto bastante fácilmente. Elige Bitcoin (o cualquier cripto de tu elección) y haz clic en el botón Comparar junto a él (un botón más en un círculo redondo junto al nombre del ticker) y compáralo con ETHUSD, SOLUSD y MATICUSD.

También tenemos la suerte de haber visto dos grandes mercados bajistas, siendo el más reciente a finales de 2022 justo después del colapso de FTX.

No es sorprendente que Bitcoin mantenga su valor con menos volatilidad, con una pérdida máxima del 68% y manteniéndose ahora en el 46% de su precio de diciembre de 2022. Ethereum viene en segundo lugar, sin sorpresas, y había experimentado la peor caída en un 73%, y ahora se mantiene estable en un 61%.

Un hecho sorprendente es que Polygon (MATIC) parece menos volátil en comparación con Solana, a pesar de que Solana tiene una capitalización de mercado mucho mayor en comparación con el primero. Esto tiene que ver con FTX y sus asociados teniendo una gran participación en los tokens SOL, lo que por un tiempo, lo hizo menos atractivo para mantener después del colapso del intercambio.

De este rápido análisis, podemos tener una idea de cuánto invertir en cada activo. Alguien que sea más conservador puede poner cuatro veces más en BTC que en SOL y MATIC, y aproximadamente un tercio menos en Ethereum de lo que invertirían en Bitcoin.

Si este fuera el caso, una cartera de criptomonedas de $100,000 consistiría en 50% BTC, 30% ETH, y 20% en SOL y MATIC combinados.

Esta estrategia pasiva asegura que tu cartera de cripto pueda asumir pérdidas en una cantidad razonable con la que te sientas cómodo. E incluso si solo has puesto el 10% en SOL, por ejemplo, nunca sabrás cuánto de eso aumentará de precio para la próxima corrida alcista.

La estrategia de gestión de cartera de reequilibrio

La estrategia de gestión de cartera de reequilibrio es una estrategia de gestión de cartera activa que hace uso de tu efectivo disponible para aumentar tu ROI. Incluso puedes combinar esta estrategia con la anterior para establecer tus proporciones iniciales de cada activo cripto con el que te sientas más cómodo basado en sus riesgos relativos.

Reequilibrar tu cartera es una tarea activa, lo que significa debes tener efectivo disponible para invertir en más cripto cuando lo necesites. Una sugerencia común es preparar al menos el 50% del tamaño de tu cartera en efectivo. Esto significa, si tienes una cartera de cripto de $100,000, deberías tener al menos $50,000 en efectivo líquido, listo para aprovechar la oportunidad de comprar más cripto cuando estén más baratos.

A continuación te daremos los detalles sobre cómo hacerlo, ¡y te mostraremos cuán efectivo es en un mercado lateral!

Cómo reequilibrar tu cartera de criptomonedas

La clave de la estrategia de reequilibrio es simple: mantener el valor de mercado de tu activo a su valor inicial. Si compraste $10,000 de Bitcoin a $30,000, y al mes siguiente su precio cae a $21,000 (-30%), necesitas comprar $3,000 en Bitcoin a ese precio, para llevar el valor de tu cartera de Bitcoin de vuelta a $10,000 a ese precio.

Luego, si el precio de Bitcoin vuelve a subir a $30,000 desde $21,000 (+42.8%), tu cartera de Bitcoin de $10,000 ahora se convertiría en realidad en $14,285. Esto es claramente más de $10,000, por lo que necesitas vender $4,285 en Bitcoin según la regla.

Ahora, observa que has hecho una pequeña ganancia de $1,285 incluso si el precio no hubiera subido por encima de $30,000 (el precio inicial de Bitcoin en el momento en que comenzamos a invertir). En términos de ROI, comenzamos con $10,000 con $5,000 de efectivo de respaldo, y una ganancia de $1,285, lo que da un ROI del 8.57%, que es bastante decente.

Por supuesto, si esperas más, el precio de Bitcoin puede volver a bajar, y en ese caso, naturalmente reinvertirías tu ganancia. A largo plazo, tus ganancias reinvertidas generarán más ganancias, y al final, ya no necesitarás preocuparte por quedarte sin efectivo líquido (el 50% inicial del que hablamos).

Usa señales de trading de criptomonedas, ahorra tiempo lejos de los gráficos

Opera de manera inteligente siguiendo señales de trading de criptomonedas de alta calidad. Deja que profesionales cuantitativos y analistas estudien los gráficos de precios, dándote más tiempo para gestionar tu propia cartera. Ve los resultados por ti mismo.

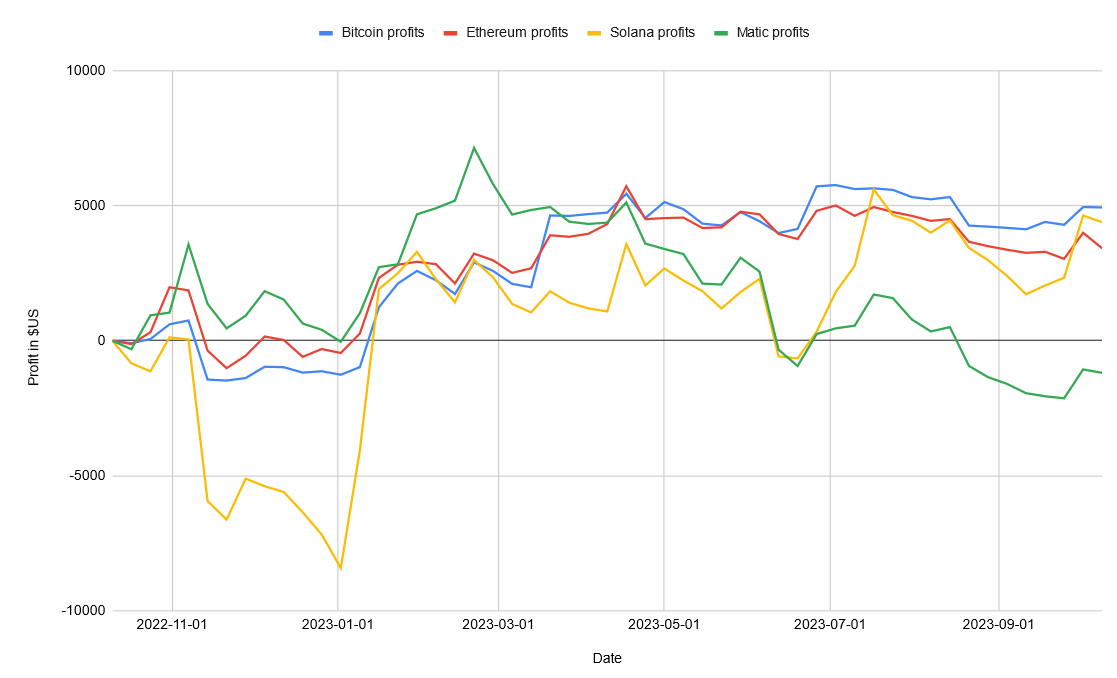

También hemos proporcionado esta guía con cálculos sobre cuán efectiva es esta estrategia, considerando los cuatro activos cripto que queremos usar: BTC, ETH, SOL y MATIC. Los datos para esta instancia son los precios históricos del activo desde octubre de 2022 hasta octubre de 2023.

Como puedes ver, debido a la volatilidad, el acto de comprar barato y vender caro de manera sostenible y rutinaria crea pequeñas pero consistentes ganancias que pueden marcar una gran diferencia a largo plazo. Incluso cuando MATICUSD no ha tenido un rendimiento tan bueno como los demás en el transcurso del año, existe el potencial de que genere ganancias tan pronto como otro mercado alcista se desarrolle, ya que has acumulado MATIC más barato.

Conclusión

Ambas estrategias de gestión de cartera — basadas en el riesgo y en el reequilibrio — pueden funcionar en conjunto para ofrecerte lo mejor de ambas estrategias. Por supuesto, lo principal aquí es adherirse a las mismas estrategias de manera consistente y sin dejarse influenciar por la volatilidad del momento.