“Ein gutes Portfolio-Management kann Sie auf langfristigen Erfolg bei Krypto-Investitionen vorbereiten.” Dieser Satz mag klischeehaft und abgenutzt klingen, aber er ist wahr. Eine ausreichend gute Portfolio-Management-Strategie kann Ihrem ROI einen zusätzlichen Schub geben, und Sie können sogar potenziell “den Markt schlagen”, wie es ein guter Hedgefonds tut.

In diesem Leitfaden werden wir ein paar Portfolio-Management-Strategien für Krypto-Investitionen erkunden. Warte, nur ein paar? Richtig, diese zwei Strategien sind so grundlegend, dass, wenn Sie ihnen folgen, Sie all die Vorteile haben werden, die 90% der Investoren nicht bekommen.

Portfolio-Management-Strategie ist nicht “Krypto-Auswahl”

Reduziert sich eine Portfolio-Management-Strategie darauf, die richtigen Projekte auszuwählen? Ein gutes Portfolio besteht aus Projekten, die wahrscheinlich in 10, 20, vielleicht 30 Jahren noch existieren werden. Es muss nicht unbedingt ein Krypto-Token sein, der immer weiter steigt. Das ist unmöglich zu finden, nicht nachhaltig und unrealistisch.

Der Schlüssel ist die Projektüberlebensfähigkeit. Ein Krypto-Token kann im Wert steigen und fallen, aber es muss so lange wie möglich weiterexistieren, damit Sie von der Volatilität des Kryptos profitieren können. Wenn Sie die richtigen Handelsprinzipien anwenden, können Sie von einem Token profitieren, selbst wenn er 10, 20 oder sogar 30 Jahre seitwärts geht.

Vier Beispiele für potenziell nachhaltige Projekte

Für unsere Beispiel-Portfolio-Management-Strategie müssen wir die Preise und Werte von tatsächlichen Kryptos simulieren, zumindest vom bisherigen Jahresverlauf. Glücklicherweise benötigen wir nur wenige (sagen wir, vier) hochwertige Projekte, um zu beginnen — und wir wählen Bitcoin, Ethereum, Solana und Polygon.

Bitcoin, die bis dato sicherste Kryptowährung, ist auch die am wenigsten volatile in den Augen institutioneller Investoren, was es zum perfekten “neuartigen Vermögenswert” für Anfänger macht. Ethereum hat eine lange Geschichte aktiver Entwicklung und verfügt über ein immenses Ökosystem von Entwicklern. Es hat gezeigt, dass es kontinuierliche Verbesserungen in seinem Design vornimmt. Solana ist derzeit der direkte Konkurrent von Ethereum, und solange Ethereum technologisch hinter Solana zurückbleibt, bleibt es ein wertvolles Projekt. Polygon ist ein Hilfsnetzwerkprojekt von Ethereum, das ebenfalls ziemlich aktiv ist.

Obwohl es keine sichere Möglichkeit gibt zu wissen, ob diese Projekte in 30 Jahren noch existieren werden, ist es wahrscheinlich, dass sie in den nächsten fünf Jahren existieren werden — und das ist vorerst alles, was wir brauchen.

Die konservative Portfolio-Management-Strategie

Konservativ zu sein bedeutet, auf potenzielle maximale Verluste zu achten. Einige Krypto-Token sind anfälliger für größere Preisrückgänge als andere, insbesondere in Zeiten der Marktunsicherheit und wenn die “Bärenmarkt-Händler” übernehmen.

Natürlich sind Krypto-Token, die anfälliger für große Preisrückgänge sind, auch anfälliger für hohe Preisanstiege. Volatilität geht oft in beide Richtungen, aber für unser konservatives Portfolio möchten wir nur auf die Risiken achten.

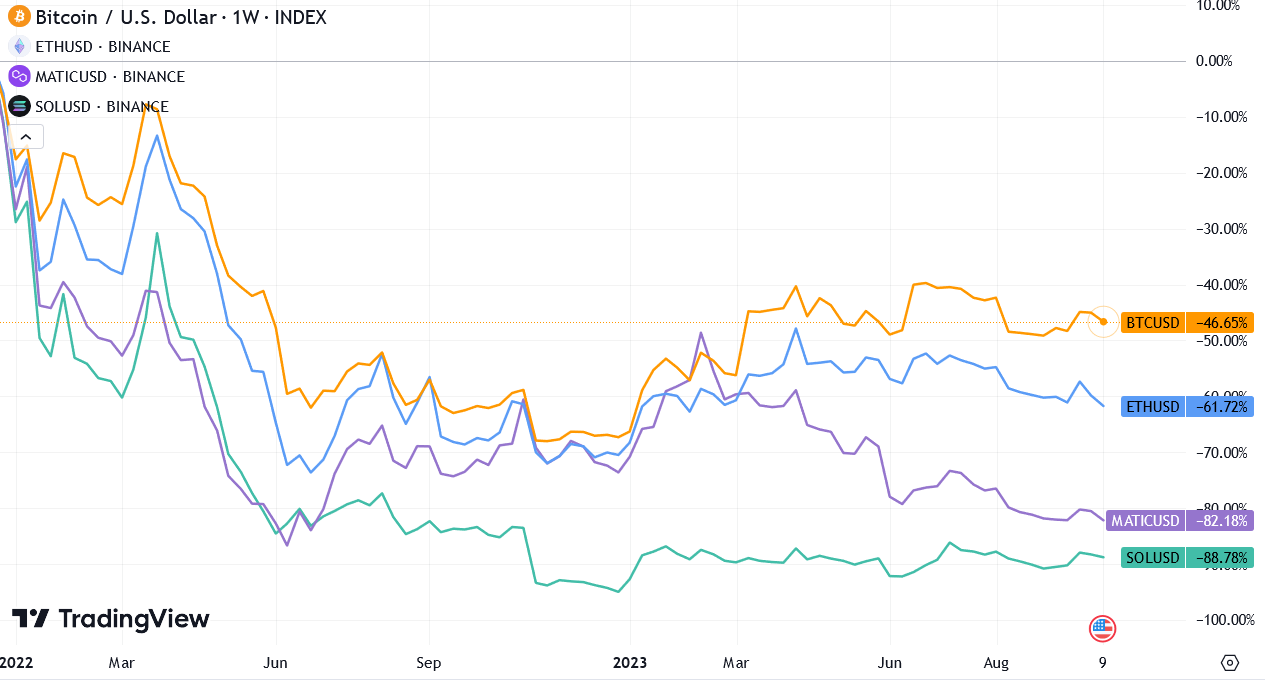

Der beste Weg, die relativen Risikolevels jedes Krypto-Tokens zu betrachten, ist, ihre prozentualen Preisänderungen über denselben Zeitraum zu vergleichen. Glücklicherweise ermöglicht es uns TradingView, dies ganz einfach zu tun. Wählen Sie Bitcoin (oder ein beliebiges Krypto Ihrer Wahl) und klicken Sie auf die Schaltfläche Vergleichen neben ihm (ein Plus-Button in einem runden Kreis neben dem Ticker-Namen) und vergleichen Sie es mit ETHUSD, SOLUSD und MATICUSD.

Wir hatten auch das Glück, zwei große Bärenmärkte erlebt zu haben, wobei der jüngste das Ende von 2022 direkt nach dem Zusammenbruch von FTX war.

Nicht überraschend hält Bitcoin seinen Wert mit weniger Volatilität, mit einem maximalen Verlust von 68% und hält sich nun bei 46% seines Preises im Dezember 2022. Ethereum kommt an zweiter Stelle, nicht überraschend, und hatte den schlimmsten Absturz bei 73% erlebt, und hält sich nun stabil bei 61%.

Eine überraschende Tatsache ist, dass Polygon (MATIC) im Vergleich zu Solana weniger volatil zu sein scheint, obwohl Solana im Vergleich zu ersterem eine viel größere Marktkapitalisierung hat. Dies hat damit zu tun, dass FTX und seine Partner einen großen Anteil an SOL-Token hatten, was es eine Zeit lang weniger attraktiv machte, diese nach dem Zusammenbruch der Börse zu halten.

Aus dieser schnellen Analyse können wir ein Gefühl dafür bekommen, wie viel in jedes Asset investiert werden sollte. Jemand, der konservativer ist, könnte viermal so viel in BTC wie in SOL und MATIC investieren und ungefähr ein Drittel weniger in Ethereum als in Bitcoin.

Wenn dies der Fall wäre, würde ein Krypto-Portfolio von 100.000 $ aus 50% BTC, 30% ETH und 20% in SOL und MATIC kombiniert bestehen.

Diese passive Strategie stellt sicher, dass Ihr Krypto-Portfolio Verluste in einem vernünftigen Maß verkraften kann, mit dem Sie sich wohl fühlen. Und selbst wenn Sie nur 10% in SOL investiert haben, zum Beispiel, werden Sie nie wissen, wie viel davon im Preis beim nächsten Bullenmarkt steigen wird.

Die Rebalancing-Portfolio-Managementstrategie

Die Rebalancing-Portfolio-Managementstrategie ist eine aktive Portfolio-Managementstrategie, die Ihr überschüssiges Bargeld nutzt, um Ihren ROI zu erhöhen. Sie können diese Strategie sogar mit der oben genannten kombinieren, um Ihre anfänglichen Anteile jedes Krypto-Assets, mit denen Sie sich aufgrund ihrer relativen Risiken am wohlsten fühlen, festzulegen.

Das Rebalancing Ihres Portfolios ist eine aktive Aufgabe, was bedeutet, Sie müssen überschüssiges Bargeld haben, um mehr Krypto zu investieren, wenn Sie es benötigen. Ein häufiger Vorschlag ist, mindestens 50% Ihrer Portfolio-Größe in Bargeld vorzubereiten. Das bedeutet, wenn Sie ein Krypto-Portfolio von 100.000 $ haben, sollten Sie mindestens 50.000 $ in flüssigem Bargeld haben, bereit, die Gelegenheit zu ergreifen, mehr Krypto zu kaufen, wenn sie billiger sind.

Unten geben wir Ihnen die Details, wie Sie es machen, und wir zeigen Ihnen, wie effektiv es in einem seitwärts gerichteten Markt ist!

Wie Sie Ihr Krypto-Portfolio rebalancen

Der Schlüssel zur Rebalancing-Strategie ist einfach – halten Sie den Marktwert Ihres Assets auf seinem Anfangswert. Wenn Sie Bitcoin im Wert von 10.000 $ zu einem Preis von 30.000 $ gekauft haben und der Preis im nächsten Monat auf 21.000 $ fällt (-30%), müssen Sie Bitcoin im Wert von 3.000 $ zu diesem Preis kaufen, um den Wert Ihres Bitcoin-Portfolios wieder auf 10.000 $ zu diesem Preis zu bringen.

Dann, wenn der Bitcoin-Preis wieder auf 30.000 $ von 21.000 $ steigt (+42,8%), würde Ihr Bitcoin-Portfolio von 10.000 $ tatsächlich jetzt 14.285 $ werden. Das ist deutlich mehr als 10.000 $, also müssen Sie Bitcoin im Wert von 4.285 $ verkaufen, gemäß der Regel.

Beachten Sie nun, dass Sie einen kleinen Gewinn von 1.285 $ gemacht haben, auch wenn der Preis nicht über 30.000 $ gestiegen ist (der anfängliche Bitcoin-Preis zu der Zeit, als wir zu investieren begannen). In Bezug auf den ROI, wir begannen mit 10.000 $ mit 5.000 $ an Backup-Bargeld, und einem Gewinn von 1.285 $ – was einen ROI von 8,57% ergibt, was ziemlich anständig ist.

Natürlich, wenn Sie weiter warten, könnte der Bitcoin-Preis wieder fallen, und in diesem Fall würden Sie natürlich Ihren Gewinn reinvestieren. Auf lange Sicht werden Ihre reinvestierten Gewinne mehr Gewinn erzielen, und am Ende müssen Sie sich keine Sorgen mehr machen, dass Ihnen das flüssige Bargeld ausgeht (die anfänglichen 50%, über die wir gesprochen haben).

Nutzen Sie Krypto-Handelssignale, sparen Sie Zeit fernab von Charts

Handeln Sie intelligent, indem Sie hochwertigen Krypto-Handelssignalen folgen. Lassen Sie professionelle Quanten und Analysten die Preisdiagramme studieren, was Ihnen mehr Zeit gibt, Ihr eigenes Portfolio zu verwalten. Sehen Sie die Ergebnisse selbst.

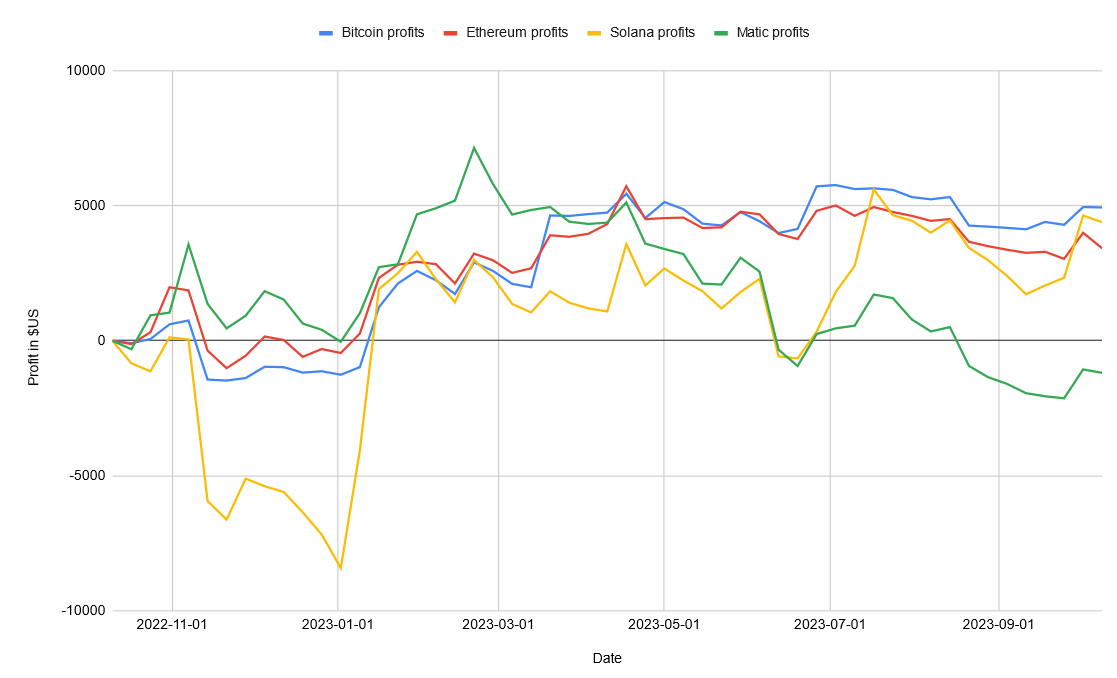

Wir haben diesen Leitfaden auch mit Berechnungen darüber versehen, wie effektiv diese Strategie ist, unter Berücksichtigung der vier Krypto-Assets, die wir verwenden möchten – BTC, ETH, SOL und MATIC. Die Daten für dieses Beispiel sind die historischen Preise des Assets von Oktober 2022 bis Oktober 2023.

Wie Sie sehen können, schafft das Handeln nach dem Prinzip, niedrig zu kaufen und hoch zu verkaufen, auf eine nachhaltige und routinemäßige Weise kleine, aber konstante Gewinne, die auf lange Sicht einen großen Unterschied machen können. Auch wenn MATICUSD im Verlauf des Jahres nicht so gut abgeschnitten hat wie andere, besteht das Potenzial, dass es Gewinn abwirft, sobald ein weiterer Bullenmarkt einsetzt, da Sie MATIC günstiger angesammelt haben.

Schlussfolgerung

Beide Portfolio-Management-Strategien — basierend auf Risiko und basierend auf Neuausrichtung — können tatsächlich Hand in Hand gehen, um Ihnen das Beste aus beiden Strategien zu bieten. Natürlich ist hier der Schlüssel, konsequent bei denselben Strategien zu bleiben und sich nicht von der Volatilität des Moments beeinflussen zu lassen.