“Avoir une bonne stratégie de gestion de portefeuille peut vous préparer au succès à long terme dans l’investissement en crypto-monnaies.” Cette phrase peut sembler clichée et surutilisée, mais elle est vraie. Une stratégie de gestion de portefeuille suffisamment bonne peut vous donner un coup de pouce supplémentaire à votre ROI, et vous pourriez même potentiellement “battre le marché” comme le fait un bon fonds spéculatif.

Dans ce guide, nous explorerons quelques stratégies de gestion de portefeuille pour les investissements en crypto-monnaies. Attendez, juste quelques-unes ? Exact, ces deux stratégies sont si basiques que si vous les suivez, vous aurez tous les avantages que 90 % des investisseurs n’obtiennent pas.

La stratégie de gestion de portefeuille n’est pas la “sélection de cryptos”

Une stratégie de gestion de portefeuille se résume-t-elle à choisir les bons projets ? Un bon portefeuille se compose de projets qui existeront probablement dans 10, 20, peut-être 30 ans. Il ne doit pas forcément s’agir d’un jeton crypto qui ne cesse de monter, monter et monter. C’est impossible à trouver, non durable et irréaliste.

La clé à noter est la survivabilité du projet. Un jeton crypto peut monter et descendre en valeur, mais il doit continuer à exister aussi longtemps que possible, afin que vous puissiez profiter de la volatilité de sa crypto. Si vous appliquez les bons principes de trading, vous pouvez profiter d’un jeton même s’il évolue latéralement pendant 10, 20 ou même 30 ans.

Quatre exemples de projets potentiellement durables

Pour notre stratégie de gestion de portefeuille d’échantillon, nous devons simuler les prix et les valeurs des cryptos réelles, au moins depuis le début de l’année. Heureusement, nous avons juste besoin de quelques (disons, quatre) projets de haute qualité pour commencer — et nous choisissons Bitcoin, Ethereum, Solana et Polygon.

Bitcoin, la cryptomonnaie la plus sécurisée à ce jour, est également la moins volatile aux yeux des investisseurs institutionnels, ce qui en fait l’actif “novateur” parfait pour les débutants. Ethereum a une longue histoire de développement actif et possède un immense écosystème de développeurs. Il a montré qu’il apportait des améliorations continues dans sa conception. Solana est actuellement le concurrent direct d’Ethereum, et tant qu’Ethereum reste à la traîne de Solana en termes de technologie, il reste un projet précieux. Polygon est le projet de réseau d’assistance d’Ethereum qui est également assez actif pour son genre.

Bien qu’il n’y ait pas de moyen sûr de savoir si ces projets existeront dans 30 ans, ils sont susceptibles d’exister pour les cinq prochaines années — et c’est tout le temps dont nous avons besoin pour l’instant.

La stratégie de gestion de portefeuille conservatrice

Être conservateur, c’est prêter attention aux pertes maximales potentielles. Certains jetons crypto sont plus enclins à de fortes baisses de prix que d’autres, en particulier pendant les périodes d’incertitude du marché et lorsque les “traders du marché baissier” prennent le dessus.

Bien sûr, les jetons crypto qui sont plus enclins à de grandes baisses de prix sont également plus susceptibles de connaître de fortes hausses de prix. La volatilité fonctionne souvent dans les deux sens, mais pour notre portefeuille conservateur, nous aimerions prêter attention uniquement aux risques.

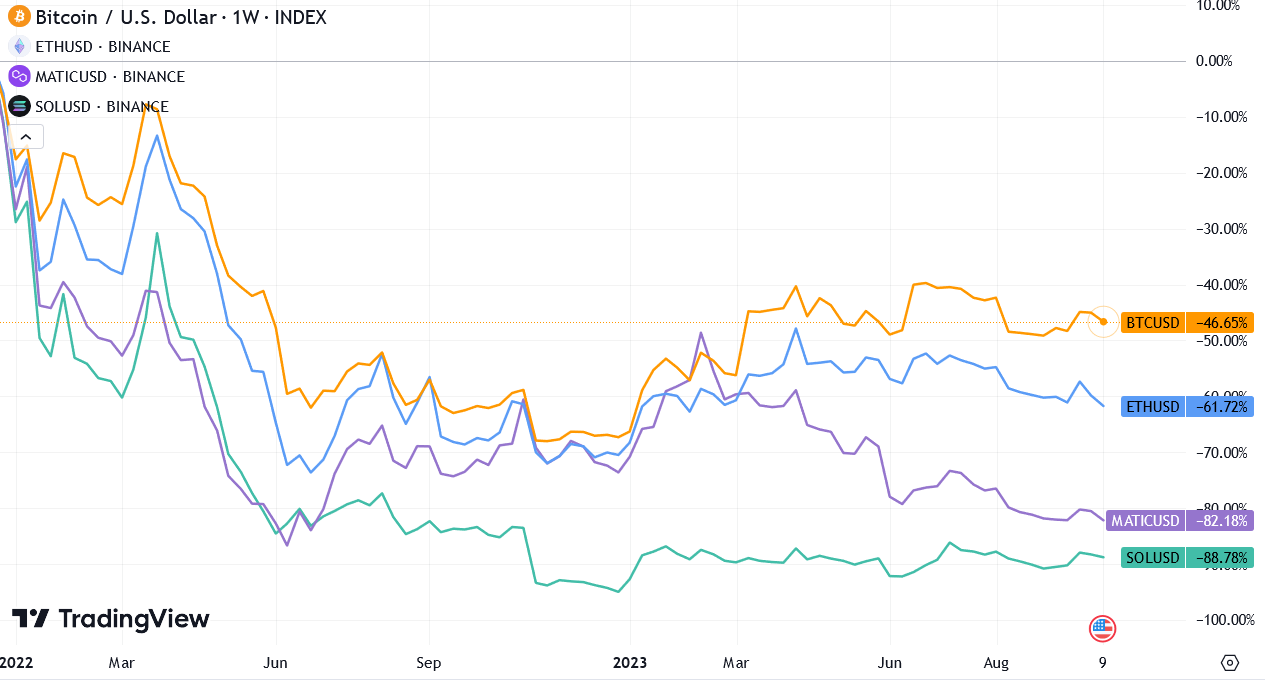

La meilleure façon de regarder les niveaux de risque relatifs de chaque jeton crypto est de comparer leurs changements de pourcentage de prix sur la même période. Heureusement, TradingView nous permet de faire cela assez facilement. Choisissez Bitcoin (ou n’importe quelle crypto de votre choix) et cliquez sur le bouton Comparer à côté (un bouton plus dans un cercle rond à côté du nom du ticker) et comparez-le avec ETHUSD, SOLUSD et MATICUSD.

Nous avons également la chance d’avoir assisté à deux grands marchés baissiers, le plus récent étant la fin de 2022 juste après l’effondrement de FTX.

Sans surprise, le Bitcoin conserve sa valeur avec moins de volatilité, avec une perte maximale de 68% et se maintenant maintenant à 46% de son prix de décembre 2022. Ethereum arrive en deuxième position, sans surprise, et a connu la pire chute à 73%, et se maintient désormais à 61%.

Un fait surprenant est que Polygon (MATIC) semble moins volatile comparé à Solana, malgré le fait que Solana ait une capitalisation boursière beaucoup plus importante que la première. Cela est dû au fait que FTX et ses associés détenaient une grande part dans les jetons SOL, ce qui, pendant un moment, les a rendus moins attrayants à détenir après l’effondrement de la bourse.

À partir de cette analyse rapide, nous pouvons avoir une idée de combien investir dans chaque actif. Quelqu’un de plus conservateur pourrait mettre quatre fois plus dans le BTC que dans SOL et MATIC, et environ un tiers de moins dans Ethereum que ce qu’il mettrait dans Bitcoin.

Si tel était le cas, un portefeuille de crypto-monnaies de 100 000 $ consisterait en 50 % de BTC, 30 % d’ETH et 20 % à la fois dans SOL et MATIC combinés.

Cette stratégie passive garantit que votre portefeuille de crypto-monnaies peut subir des pertes à un montant raisonnable avec lequel vous êtes à l’aise. Et même si vous n’avez mis que 10 % dans SOL, par exemple, vous ne saurez jamais combien cela peut augmenter en prix pour la prochaine course haussière.

La stratégie de gestion de portefeuille par rééquilibrage

La stratégie de gestion de portefeuille par rééquilibrage est une stratégie de gestion de portefeuille active qui utilise votre argent disponible afin d’augmenter votre ROI. Vous pouvez même combiner cette stratégie avec celle ci-dessus pour définir vos proportions initiales de chaque actif crypto avec lesquelles vous êtes le plus à l’aise, en fonction de leurs risques relatifs.

Rééquilibrer votre portefeuille est une tâche active, ce qui signifie que vous devez avoir de l’argent disponible pour investir dans plus de crypto-monnaies lorsque vous en avez besoin. Une suggestion courante est de préparer au moins 50 % de la taille de votre portefeuille en espèces. Cela signifie, si vous avez un portefeuille de crypto-monnaies de 100 000 $, vous devriez avoir au moins 50 000 $ en espèces liquides, prêts à saisir l’opportunité d’acheter plus de crypto-monnaies lorsqu’elles sont moins chères.

Ci-dessous, nous vous donnerons les détails sur comment le faire, et nous vous montrerons à quel point cela est efficace dans un marché latéral !

Comment rééquilibrer votre portefeuille de crypto-monnaies

La clé de la stratégie de rééquilibrage est simple — maintenir la valeur marchande de votre actif à sa valeur initiale. Si vous avez acheté pour 10 000 $ de Bitcoin à 30 000 $, et que le mois suivant son prix tombe à 21 000 $ (-30 %), vous devez acheter pour 3 000 $ de Bitcoin à ce prix, pour remonter la valeur de votre portefeuille de Bitcoin à 10 000 $ à ce prix.

Ensuite, si le prix du Bitcoin remonte à 30 000 $ à partir de 21 000 $ (+42,8 %), votre portefeuille de Bitcoin de 10 000 $ vaudrait en fait maintenant 14 285 $. C’est clairement plus que 10 000 $, donc vous devez vendre pour 4 285 $ de Bitcoin selon la règle.

Maintenant, remarquez que vous avez réalisé un petit profit de 1 285 $ même si le prix n’était pas remonté au-dessus de 30 000 $ (le prix initial du Bitcoin au moment où nous avons commencé à investir). En termes de ROI, nous avons commencé avec 10 000 $ avec 5 000 $ de liquidités de secours, et un profit de 1 285 $ — donnant un ROI de 8,57 %, ce qui est assez décent.

Bien sûr, si vous attendez davantage, le prix du Bitcoin peut à nouveau baisser, et dans ce cas, vous réinvestiriez naturellement votre profit. À long terme, vos profits réinvestis généreront plus de profit, et à la fin, vous n’aurez plus à vous soucier de manquer d’espèces liquides (les 50 % initiaux dont nous avons parlé).

Utilisez des signaux de trading crypto, économisez du temps loin des graphiques

Tradez intelligemment en suivant des signaux de trading crypto de haute qualité. Laissez des quants professionnels et des analystes étudier les graphiques de prix, vous donnant plus de temps pour gérer votre propre portefeuille. Voyez les résultats par vous-même.

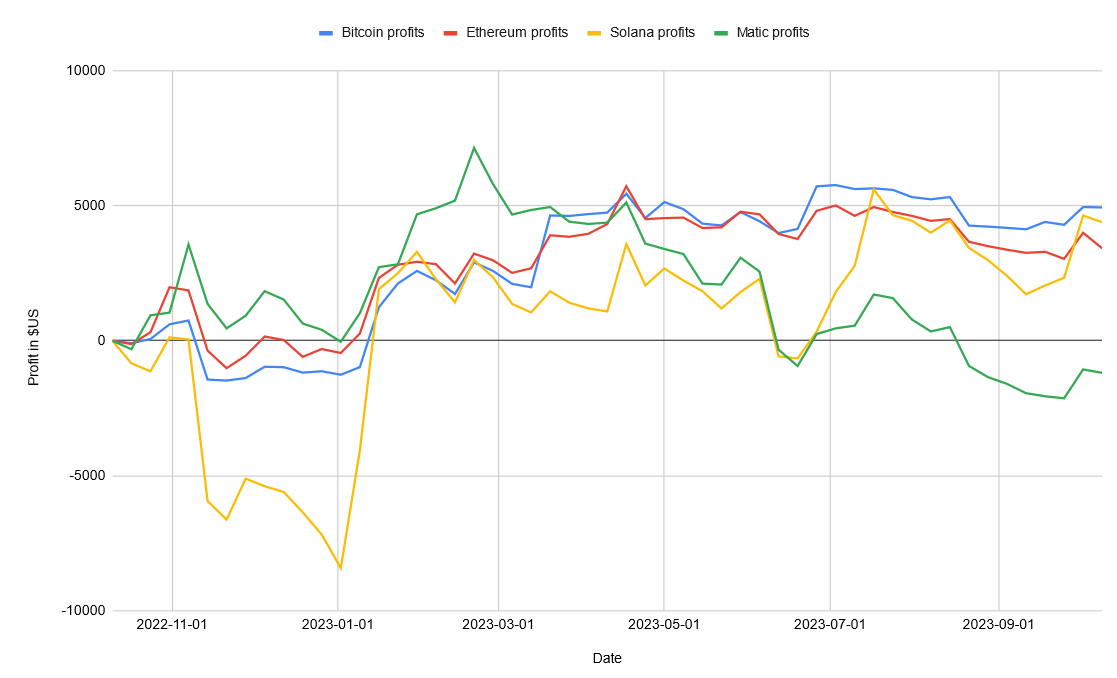

Nous avons également fourni ce guide avec des calculs sur l’efficacité de cette stratégie, en considérant les quatre actifs crypto que nous voulons utiliser — BTC, ETH, SOL et MATIC. Les données pour cette instance sont les prix historiques de l’actif allant d’octobre 2022 à octobre 2023.

Comme vous pouvez le voir, en raison de la volatilité, l’acte d’acheter bas et de vendre haut de manière durable et routinière crée des profits petits mais constants qui peuvent faire une grande différence sur le long terme. Même si MATICUSD n’a pas aussi bien performé que les autres au cours de l’année, il y a un potentiel pour qu’il devienne rentable dès qu’un autre marché haussier se présente, car vous avez accumulé du MATIC à moindre coût.

Conclusion

Les deux stratégies de gestion de portefeuille — basées sur le risque et sur le rééquilibrage — peuvent en fait fonctionner de concert pour vous offrir le meilleur des deux stratégies. Bien sûr, la chose essentielle ici est de respecter les mêmes stratégies de manière constante et sans être influencé par la volatilité du moment.