Een buitenstaander die naar binnen kijkt, kan spotten met cryptocurrencies en zeggen: ‘Waar zijn de financiële rapporten? Ik investeer niet in iets als ik niet eens een eenvoudige fundamentele analyse ervoor kan uitvoeren.’ Hoewel het waar is dat crypto-projecten doorgaans hun inkomsten niet rapporteren, zijn ze vrijwel transparant in alles, inclusief gedetailleerde tokenomics-analyse.

Metrics die je op de blockchain kunt zien zijn:

- Hoeveel tokens er in omloop zijn

- Wie de tokens bezit en hoeveel

- Hoeveel meer tokens er zullen worden gecreëerd en aan wie ze worden verdeeld

- Wat zijn de beloningen (lees: “inkomsten”) voor het staken van tokens of het storten in liquiditeitspools?

Dat lijkt veel transparanter dan enig openbaar bedrijf dat bestaat. Zelfs professionele crypto-investeerders gebruiken deze metrics als geldige punten om te overwegen voor het investeren in een crypto-project op lange termijn. In dit artikel zullen we tokenomics bespreken, waar je op moet letten en hoe je crypto-activa voor de lange termijn kunt kiezen.

Wat is tokenomics-analyse?

Tokenomics is een zeer praktische methode van analyse die economie en speltheorie combineert om te bepalen hoe riskant of lonend een project op de lange termijn kan zijn. Het sleutelpunt hier is “lange termijn”, omdat de effecten van maatregelen in tokenomics (zoals aanbod, verbranding en beloningsmechanismen) niet onmiddellijk zijn.

Sterker nog, een bijzonder slechte dag op de cryptomarkt door krachtigere factoren, zoals marktsentiment tijdens een financiële crash, zou de prijs naar een onbepaald niveau kunnen slingeren. Echter, tokenomics kan de reddende genade zijn voor elke crypto die door moeilijke bearmarkttijden is gegaan. Een goed project met goede tokenomics kan herstellen en bloeien, terwijl zijn vele copy-cat concurrenten met minder optimaal ontworpen tokenomics in de komende jaren in de vergetelheid kunnen raken.

Eenvoudig gezegd, tokenomics is een deel van de fundamentele reden dat een crypto-project kan overleven.

Hoe voer je een tokenomics-analyse uit?

Het eerste wat je moet realiseren voordat je een tokenomics-analyse uitvoert, is om de prijs van de token te scheiden. De prijs kan een sleutelfactor in je analyse worden, maar niet zozeer. Hier zijn de sleuteltermen waar je bekend mee moet zijn:

- Tokenaanbod

- Tokens in omloop

- Marktkapitalisatie (marktwaarde)

- Volledig verwaterde marktkapitalisatie

- Muntsnelheid (inflatie)

- Verbrandingssnelheid (deflatie)

- Tokenverdeling

- Vestigingsperiode

Om voorbeelden te geven, zullen we je wijzen op gratis bronnen, zodat je je tokenomics-analyse kunt oefenen. Houd er rekening mee dat gratis bronnen geweldig zijn om mee te beginnen, maar beperkend kunnen zijn. Het is daarom niet raadzaam om je besluitvorming uitsluitend te baseren op beperkte informatie.’

Wat is Tokenaanbod?

Tokenaanbod heeft verschillende contexten en definities, dus zorg ervoor dat je de juiste krijgt. Wanneer mensen over het tokenaanbod praten, kunnen ze verwijzen naar:

- Maximaal aanbod

- Circulerend aanbod

- Totaal bestaand aanbod

Maximaal aanbod verwijst naar het maximale aantal tokens dat mogelijk kan bestaan. Bitcoin heeft een maximaal aanbod van 21 miljoen BTC, en dit kan worden geverifieerd vanuit het programma dat Bitcoin uitgeeft. Echter, BTC wordt uitgegeven met een snelheid van 6,25 BTC elke 10 minuten, en zijn uitgiftesnelheid halveert elke vier jaar, zoals per het programma.

Daarom is het circulerende aanbod van Bitcoin nog steeds minder dan 21 miljoen BTC (ongeveer 19,5 miljoen in nov 2023). Het circulerende aanbod van Bitcoin is het aanbod dat verhandelbaar is en niet is vergrendeld in een slim contract. Aangezien Bitcoin vrij eenvoudig is en geen “vergrendelings” mechanisme heeft, is zijn circulerende aanbod ook gelijk aan zijn totale aanbod.

Nu is Solana een ander geval. Solana heeft geen maximaal aanbod. Het wordt anders uitgegeven dan Bitcoin, dus van de 561 miljoen SOL in totaal aanbod, zijn slechts 420 miljoen SOL verhandelbaar op de markt. De rest van de SOL is niet verhandelbaar, omdat ze zijn vergrendeld door een vestigingsperiode (meer hieronder).

Wat is een Marktkapitalisatie?

Nu je het totale aanbod kunt onderscheiden van het maximale aanbod, laten we het hebben over marktkapitalisatie. Marktkapitalisatie is een snelle manier om de waarde van het gehele crypto-project te kennen. Je krijgt de marktkapitalisatie door het totale aanbod te vermenigvuldigen met de prijs van elke token.

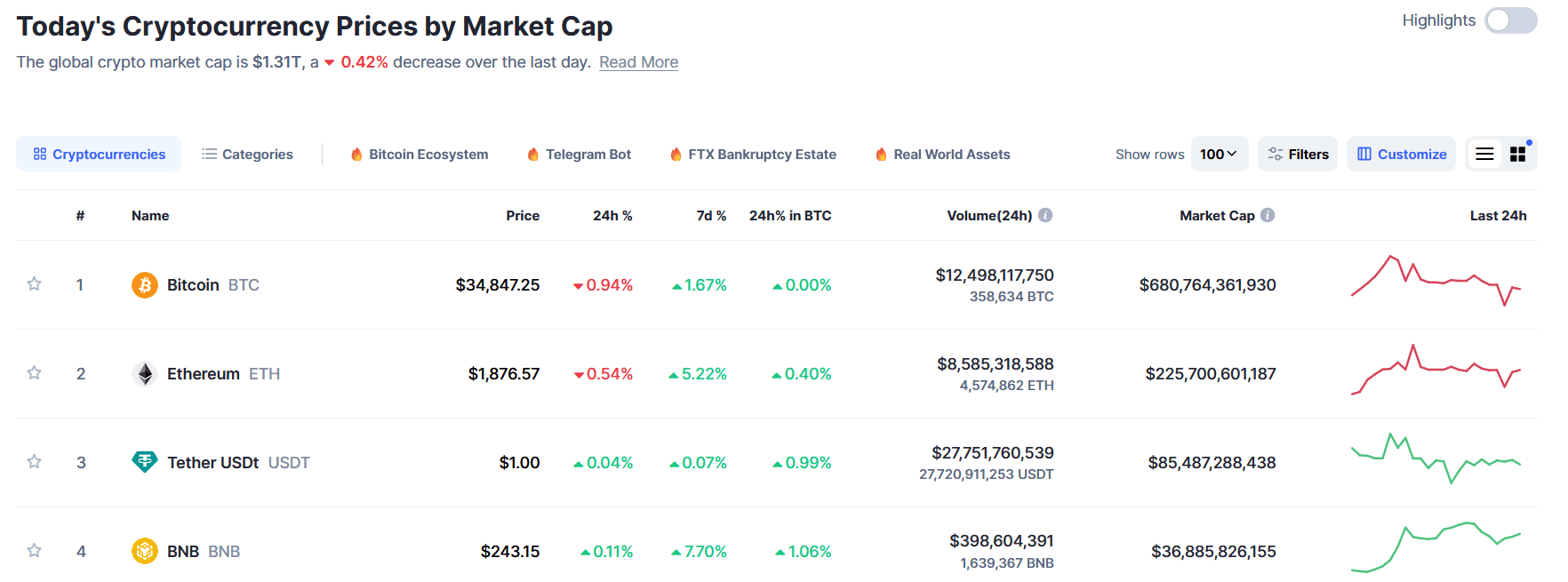

Neem Bitcoin versus Ethereum als voorbeeld. Bekijk CoinMarketCap.com om de marktkapitalisatie voor elke munt te bekijken.

Met 19,5 miljoen in totaal aanbod tegen $34.900 per stuk op het moment van schrijven, heeft Bitcoin een marktkapitalisatie van $683 miljard. Ethereum heeft misschien 120 miljoen tokens in aanbod, maar geprijsd op $1900, heeft het “slechts” een marktkapitalisatie van $8,5 miljard.

Marktkapitalisatie alleen zegt niets. Het interessante deel is als je de volledig verwaterde marktkapitalisatie vergelijkt met de (eenvoudige) marktkapitalisatie. Als alle 21 miljoen Bitcoins hadden bestaan, zou de huidige marktkapitalisatie $734 miljard zijn geweest.

Dit betekent dat als de vraag naar Bitcoin hetzelfde blijft voor jaren en jaren, terwijl het aanbod groeit, het overgewaardeerd kan zijn en de prijs met 7% kan dalen. Natuurlijk is dit zeer onwaarschijnlijk aangezien Bitcoin nog niet het niveau van adoptie heeft bereikt dat het potentieel zou kunnen hebben.

De volledig verwaterde marktkapitalisatie van Ethereum is hetzelfde als zijn huidige marktkapitalisatie. Er is geen vergrendeld Ethereum daarbuiten om investeerders te verrassen met een vloed van nieuwe Ethers. Dit kan niet gezegd worden voor Solana’s SOL-tokens.

Wat is Mint- en Verbrandingssnelheid?

Veel oudere cryptocurrencies zoals Bitcoin, Litecoin en Dogecoin die een “mining”-mechanisme gebruiken, hebben een zeer voorspelbare inflatiesnelheid. Van 2009 tot 2012 was de inflatiesnelheid van Bitcoin 50 BTC elke 10 minuten. Daarna halveert het naar 25 BTC/10 minuten. Nu is het 6,25 BTC/10 minuten, en in 2024 zal het volgende halveringsevenement plaatsvinden. Litecoin volgt hetzelfde mechanisme.

Dogecoin en Ethereum geven elk jaar hetzelfde aantal tokens uit. Dit is in groot contrast met centrale banken over de hele wereld, wiens monetaire beleid de plotselinge uitgifte van nieuw geld zou kunnen toestaan.

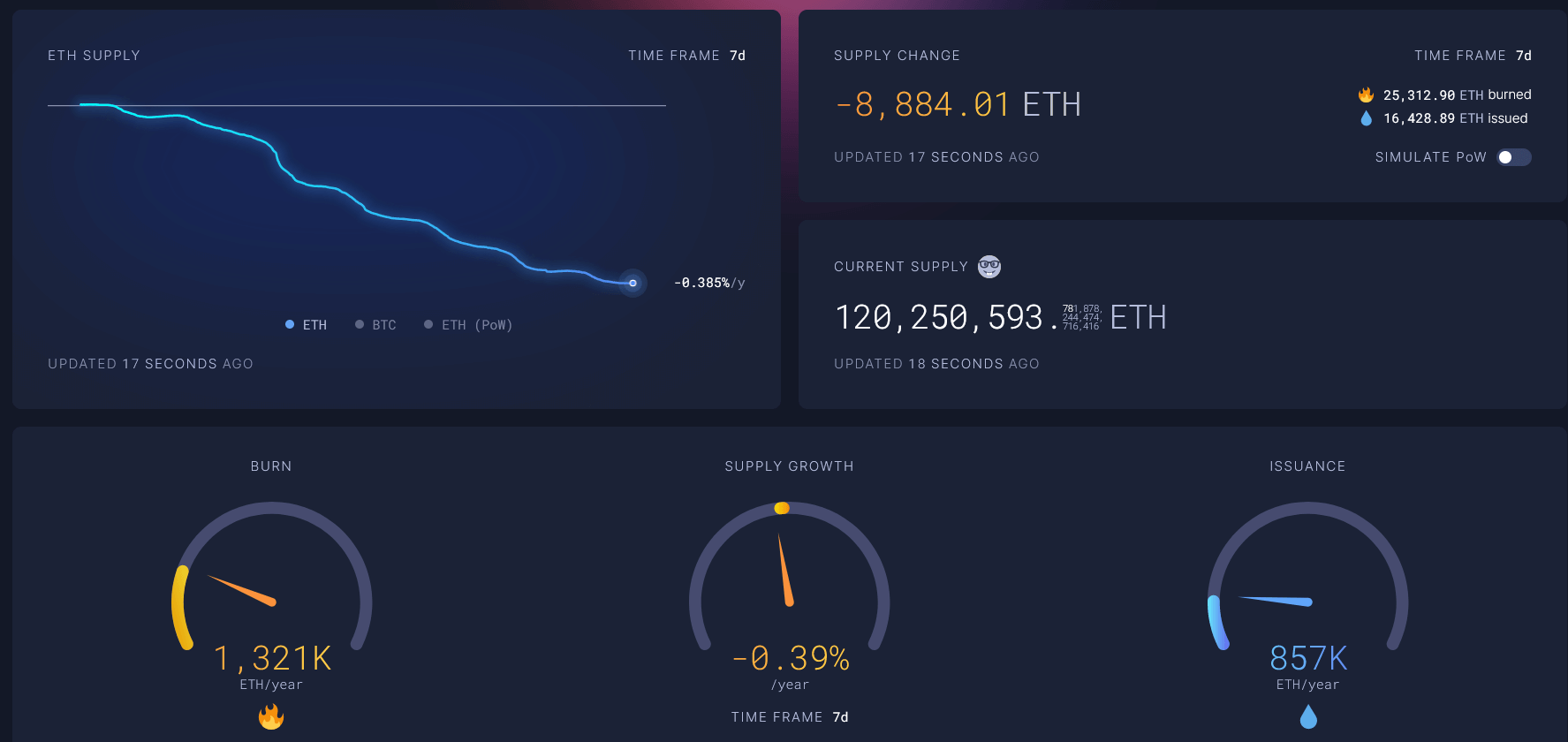

Ethereum, BNB Coin en vele tokens die draaien op “Proof of Stake”-systemen hebben ook verbrandingsmechanismen naast het uitgeven van nieuwe tokens. Een deel van de transactiekosten wordt in wezen uit de omloop verwijderd.

Dus, hoe meer mensen het netwerk gebruiken (voor handel, betalingen, het slaan van NFT’s, gaming, enz.), hoe meer tokens er worden verbrand. Als er meer tokens worden verbrand dan er worden uitgegeven (geslagen), daalt de tokenvoorraad.

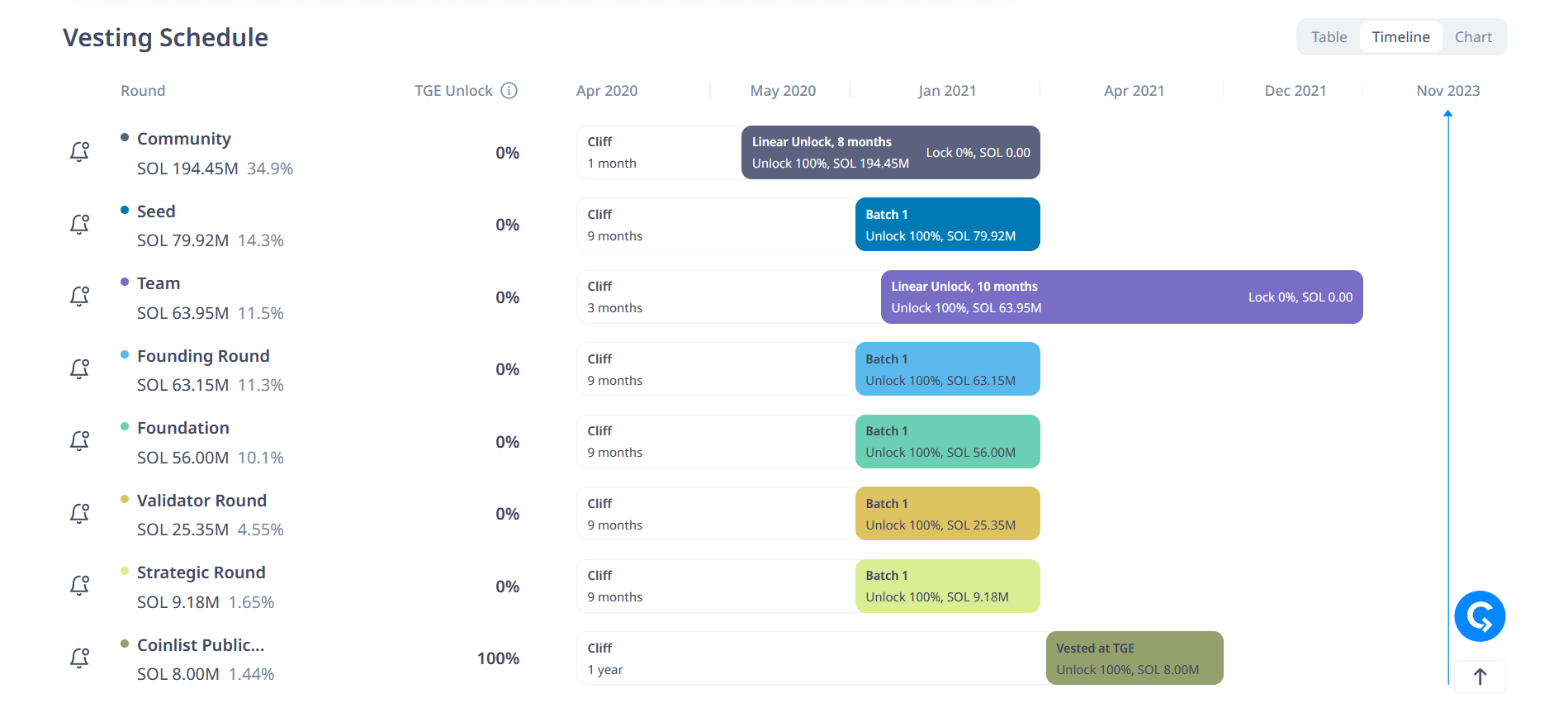

Wat is Token Distributie en Vestingsperiode?

In de wereld van Web3 worden tokens om vele redenen geslagen. Een van die redenen is financiering. Venture capitalists (VC’s) en risiconemers zetten hun geld op het spel om nieuwe crypto-startups te ondersteunen. Het is eerlijk dat deze vroege investeerders en supporters een groot deel van de totale voorraad ontvangen bij de lancering.

Een deel van de totale voorraad kan ook worden verdeeld onder het personeel van het moederbedrijf of de organisatie die toezicht houdt op de realisatie van het project. De rest wordt toegewezen aan de gemeenschap (via openbare tokenverkoop) en de schatkist van het netwerk voor toekomstige ontwikkeling en het verstrekken van subsidies.

Let op, de totale voorraad is niet noodzakelijkerwijs de maximale voorraad, en sommige projecten hebben een vast totaal aantal tokens wanneer hun mainnet live gaat. Het uitgiftetempo zal dan het gat vullen totdat de token de maximale voorraad bereikt.

Natuurlijk creëert dit een situatie waarin immense macht in handen komt van enkelen. Crypto-projecten waarvan de tokenomics goed zijn ontworpen, zullen deze ongelijkheid in macht beheren door wat bekend staat als een vestingsperiode.

Eenvoudig gezegd, een vestingsperiode is een periode waarin die vroege investeerders, wiens tokens eronder vallen, hun tokens niet kunnen verhandelen tot een bepaalde datum. Deze tokens zijn in wezen opgesloten in een slim contract. In sommige gevallen kunnen tokens die zijn opgesloten ook niet worden gebruikt voor governance, wat betekent dat rijke VC’s beperkte stemmacht kunnen hebben om operaties te beïnvloeden.

Een lange vestigingsperiode is een inwisselbare eigenschap van crypto-projecten die voornamelijk worden ondersteund door VCs en welgestelde investeerders.

De belangrijkste punten

Door gebruik te maken van gratis online bronnen, kun je het potentieel van crypto-projecten bestuderen door vier lenzen — tokenaanbod, marktkapitalisatie, aanmaak/verbrandingssnelheid en tokenverdeling. Dit zijn sleutelfactoren die waarschijnlijk de veerkracht van een crypto-project zullen beïnvloeden, of op zijn minst de perceptie van de publieke investeerders.

Tokenomics kan nuttig zijn om nieuwe en potentieel winstgevende projecten met goede toekomstperspectieven te spotten. Ga verder en oefen je nieuwe vaardigheid in het uitvoeren van een tokenomics-analyse! En als je het eenmaal onder de knie hebt, vergelijk dan je bevindingen met een actieve gemeenschap van crypto-handelaren.

Sluit je vandaag nog aan bij BlockCircle, en krijg toegang tot onze Discord-server waar we economisch nieuws bespreken, handelsideeën delen voor grote, middelgrote, kleine tokens en zelfs memecoins. Wil je leren hoe je je eigen handelsbot bouwt? Of ben je op zoek naar de nieuwste airdrop? Er is ook een kanaal voor die!