Le shorting de crypto, également connu sous le nom de vente à découvert ou simplement « shorting« , est une stratégie de trading utilisée sur le marché des cryptomonnaies (et d’autres marchés financiers) pour profiter de la baisse de prix d’une cryptomonnaie spécifique. En essence, le shorting permet aux traders de gagner de l’argent lorsque la valeur d’une cryptomonnaie diminue.

Mais comment est-il possible pour les traders de gagner de l’argent lorsque les prix baissent ? Dans ce guide du shorting, nous allons examiner de plus près comment cela fonctionne, et si c’est une bonne stratégie ou non.

Comment fonctionne le shorting de crypto ?

En principe, le shorting de crypto implique d’emprunter, de vendre et de racheter les actifs pour clôturer leur position. Voici les étapes générales du shorting de crypto :

- Emprunter de la Crypto : Le trader emprunte une certaine quantité de cryptomonnaie à quelqu’un d’autre (généralement un courtier ou une plateforme d’échange).

- Vendre de la Crypto : Après avoir emprunté la cryptomonnaie, le trader la vend sur le marché ouvert au prix du marché actuel. Cette étape est exécutée dans l’attente que le prix de la cryptomonnaie diminuera à l’avenir.

- Racheter à un Prix Inférieur : Si la prédiction du trader est correcte, et que le prix de la cryptomonnaie baisse effectivement, il peut racheter la même quantité de cryptomonnaie à un prix inférieur à celui pour lequel il l’a initialement vendue.

- Retourner la Crypto Empruntée : Le trader retourne la cryptomonnaie empruntée au prêteur (courtier ou plateforme d’échange). La différence entre le prix de vente et le prix de rachat, moins les frais ou intérêts, représente le profit du trader.

- Risques et Pertes : Il est important de noter que si le prix de la cryptomonnaie augmente au lieu de baisser, le trader subira des pertes. Il devra racheter la cryptomonnaie à un prix plus élevé qu’il ne l’a vendue, entraînant une perte.

Où les traders peuvent-ils shorter la crypto ?

Les traders peuvent s’engager dans le shorting de cryptomonnaies sur diverses plateformes d’échange et de trading en ligne de cryptomonnaies qui offrent des services de trading sur marge ou de produits dérivés. Ces plateformes fournissent aux traders la capacité d’emprunter et de vendre des cryptomonnaies qu’ils ne possèdent pas, allant essentiellement à découvert sur le marché.

Le shorting de crypto sur les plateformes centralisées

De nombreuses plateformes d’échange de cryptomonnaies bien connues offrent des services de trading sur marge, permettant aux traders de shorter les cryptomonnaies. Ces plateformes proposent généralement une variété de paires de trading incluant les principales cryptomonnaies comme Bitcoin, Ethereum, et d’autres. Les traders peuvent utiliser des fonds empruntés pour ouvrir des positions courtes sur ces plateformes, souvent avec un effet de levier, ce qui leur permet d’amplifier leurs profits ou pertes potentiels.

Le shorting de crypto sur les plateformes décentralisées

Vous vous demandez peut-être s’il est possible de shorter la crypto en utilisant des plateformes décentralisées. Bien que vous ne puissiez pas trader de la crypto que vous ne possédez pas, comme dans le trading de produits dérivés, il est encore techniquement possible de shorter des actifs crypto sur des plateformes d’échange décentralisées. Vous devez trouver un moyen d’emprunter de la crypto contre une garantie, généralement vos stablecoins.

Par exemple, si vous déposez 1000 USDT comme garantie, vous pourriez généralement emprunter environ 750 $ d’Ether, par exemple. Si vous vendez ensuite l’Ether sur le marché ouvert pour obtenir 750 $, puis que vous rachetez pour 700 $ d’Ether après que son prix ait chuté de 6 %, vous réaliseriez un profit de 50 $.

N’oubliez pas de retourner l’Ether que vous avez emprunté à la même plateforme de prêt crypto décentralisée pour débloquer votre garantie de 1000 USDT.

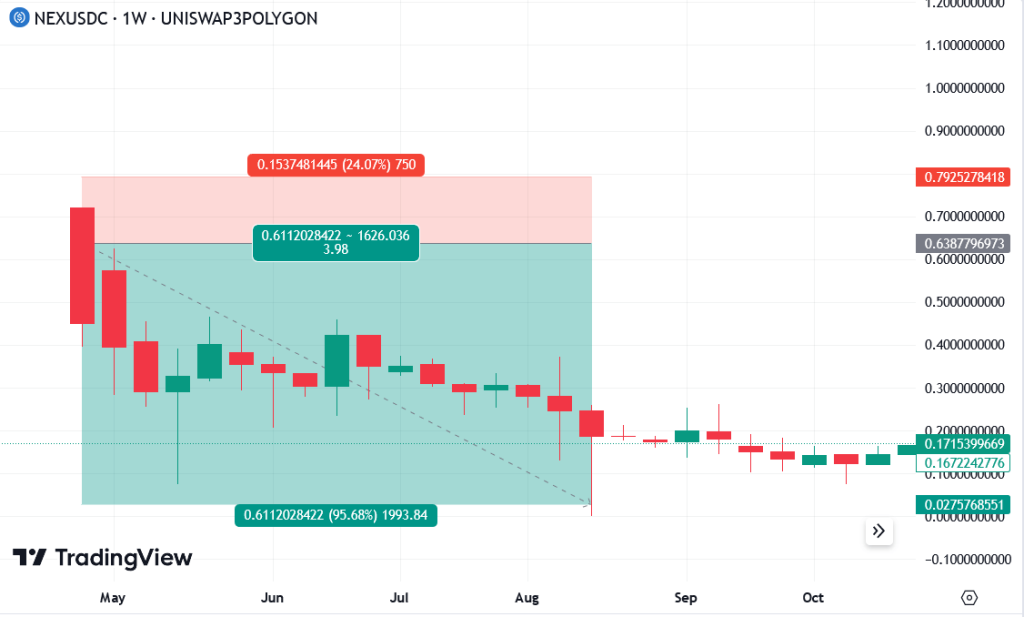

Combien pouvez-vous gagner en shortant ?

Le shorting est généralement effectué comme une stratégie de trading à court terme — pour « serrer » des profits supplémentaires d’un marché crypto en baisse (également connu sous le nom de marché baissier). Un trade court est typiquement (et assez littéralement) un « court » trade, pour des actifs qui se comportent typiquement sur une période plus longue.

Il est important de noter que les profits potentiels du shorting ne sont pas illimités et sont déterminés par l’ampleur de la baisse du prix de la cryptomonnaie. Plus la baisse de prix est importante, plus le profit potentiel est significatif. Cependant, les prix ne peuvent baisser qu’à un certain point.

Le maximum théorique qu’un prix peut baisser est jusqu’à zéro. Que ce soit une chute de 100 $ à 0 $, ou de 200 $ à 0 $, quiconque shorte l’actif (sans effet de levier) ne pourra obtenir au maximum qu’un ROI de 100 % sur ce trade — et pas plus que cela.

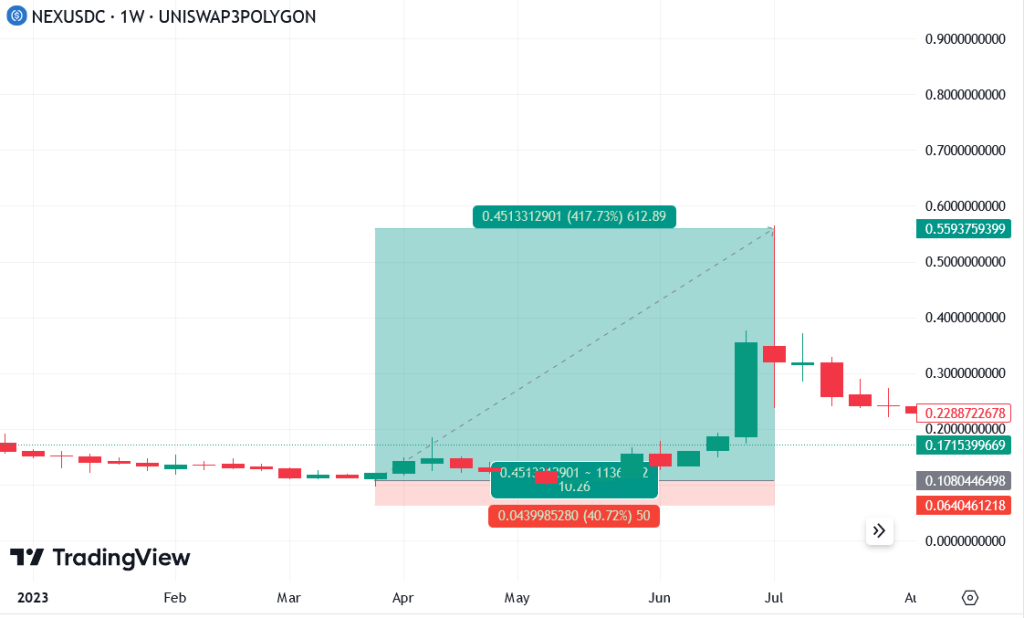

D’autre part, quelqu’un qui prend une position longue à partir de, disons, 0,1 $ verra son investissement initial multiplié par 400 si le prix de l’actif monte à 0,4 $, et cela sans effet de levier. Dans un marché fluctuant, vos positions longues généreront plus de potentiel de profit que vos positions courtes.

. Par conséquent, il faut être prudent lorsqu’on s’engage dans la vente à découvert. Vous devriez soigneusement évaluer votre tolérance au risque et réfléchir à ce que vous allez gagner d’une vente à découvert pour la quantité de risque et d’effort que vous y mettez.

De plus, les traders doivent être conscients des frais associés à la vente à découvert sur différentes plateformes, y compris les coûts d’emprunt et les frais de transaction, qui peuvent réduire les profits potentiels. Le levier, bien qu’il puisse amplifier les gains, augmente également le risque de pertes substantielles. En tant que tel, il est crucial pour les traders de gérer leur levier de manière responsable et de ne pas se surexposer.

Les points à retenir

En résumé, bien que la vente à découvert offre le potentiel de profits dans un marché en baisse, elle n’est pas sans risques, et les traders devraient l’aborder avec prudence, une gestion appropriée du risque et une compréhension approfondie de la dynamique du marché.

Si vous essayez de shorter le marché des cryptomonnaies à l’aveugle, cela peut sembler essayer de faire un expresso avec du marc de café usé. Cependant, avec un peu d’aide d’une communauté de traders de longue date et de chasseurs de gemmes, vous pouvez trader avec plus de confiance.

Rejoignez la communauté Discord de Blockcircle et trouvez votre canal et votre style de trading qui vous conviennent le mieux. Pour en savoir plus, visitez notre page Tarifs et voyez ce que nous avons à offrir.